Промените в ЗДДС, които ще са в сила през 2022 г., са приети с Държавен Вестник, бр. 111 от 31.12.2021 г., бр. 14 от 18.02.2022 г. и бр. 18 от 04.03.2022 г.

Най-съществени са измененията, приети с ДВ, бр. 14 от 18.02.2022 г., като част от тях са направени във връзка с хармонизирането на ЗДДС със следните Директиви:

- Директива (ЕС) 2020/2020 на Съвета от 7 декември 2020 г. за изменение на Директива 2006/112/ЕО по отношение на временни мерки във връзка с данъка върху добавената стойност, приложим за ваксини срещу COVID-19 и медицински изделия за инвитро диагностика на COVID-19 в отговор на пандемията от COVID-19;

- Директива (ЕС) 2019/2235 на Съвета от 16 декември 2019 г. за изменение на Директива 2006/112/ЕО относно общата система на данъка върху добавената стойност и Директива 2008/118/ЕО относно общия режим на облагане с акциз по отношение на отбранителните дейности в рамките на Съюза;

- Директива (ЕС) 2021/1159 на Съвета от 13 юли 2021 г. за изменение на Директива 2006/112/ЕО по отношение на временните освобождавания при внос и някои доставки в отговор на пандемията от COVID-19.

Също така промените са свързани с отстраняването на някои несъответствия между Директива 2006/112 и ЗДДС, свързани с данъчното третиране на ваучерите за храна, както и с прецизирането на текстовете, които регламентират прилагането на режимите „В Съюза“ или „Извън Съюза“ и режима за дистанционни продажби на стоки, внасяни от трети страни и територии.

Не на последно място, следва да се отбележи, че са извършени и промени, чиято цел е да се хармонизира прилагането на ЗДДС в съответствие със съдебната практика на СЕС.

Измененията в ЗДДС могат да се обобщят в няколко групи:

- Разширяване прилагането на 9%-та данъчна ставка;

- Промени при дистанционни продажби и специални режи;

- Промени в регистрация, дерегистрация и администриране на ДДС;

- Промени при документиране на доставки и грешки при документиране;

- Други важни промени в облагането с ДДС.

I. Разширяване прилагането на 9%-та данъчна ставка

С измененията в ЗДДС срокът за прилагане на редуцираната ставка от 9% бе удължен от 31.12.2021 г. до 31.12.2022 г.

В кръга на стоките и услугите, които подлежат на облагане с тази ставка, попадат:

- хотелското настаняване, включително отдаването под наем на площадки за къмпинг или каравани;

- доставката на книги и учебници;

- ресторантьорски услуги, кетъринг услуги и доставката на храна за вкъщи. Това не се отнася до услугите, при които обект на продажбата са спиртни напитки, в т.ч. вътре в ресторант или заведение;

- храни, подходящи за бебета и малки деца, като в тази група бяха добавени и такива, които са подходящи за деца с алергии и диетични храни, използвани за специални медицински цели;

- бебешки пелени и други подобни хигиенни артикули;

- доставката на обща туристическа услуга и екскурзиите, които са организирани със случаен автобусен превоз от туристически оператори или агенти;

- доставката на услуга за използване на спортни съоръжения, в т.ч. и услугите, предоставяни от фитнеси.

(чл. 66 и Приложение 4 от ЗДДС)

II. Промени при дистанционни продажби и специални режими

С все по-широкото проникване на технологиите и електронните разплащания, и особено по време на пандемията от COVID-19, електронната търговия по целия свят отбеляза изключителен растеж. Голямо предизвикателство за много държави по света се оказа облагането с ДДС на електронната търговия, особено в случаите, когато доставки за нерегистрирани за целите на ДДС лица пристигат от трети страни. Целта на всички държави от ЕС е да се въведат единни правила за облагане с ДДС на електронно поръчаните от нерегистрирани по ЗДДС лица продукти, които се търгуват на територията на ЕС и които пристигат от трета държава чрез електронен интерфейс (електронна платформа за търговия като Amazon или eMAG, чрез която много търговци продават своите стоки онлайн) или чрез пощенски оператор (като DHL, Speedy или „Български пощи“).

По отношение на дистанционните продажби и доставките, които се улесняват от електронен интерфейс, в ЗДДС са добавени текстове, част от които първоначално бяха регламентирани в ППЗДДС.

Измененията, които се отнасят до прилагането на специалните режими, имат по-скоро допълващ и пояснителен характер, като не водят до значителни промени в прилагането им.

Промените във връзка с решаването на тези проблеми са детайлно разгледани по-нататък в този раздел от статията.

1. Кога не е налице ВОП при дистанционни продажби

За да се избегне рискът от неправилно третиране кога е налице вътреобщностно придобиване ( ВОП), в ЗДДС са прецизирани разпоредбите, регламентиращи случаите, при които не е налице ВОП на територията на страната, като е пояснено, че не е налице ВОП при дистанционна продажба от друга страна в ЕС.

В тази връзка е възстановена разпоредба, която имаше отношение към извършването на дистанционни продажби, като в настоящата редакция на закона е пояснено, че не е налице ВОП в случаите на придобиването на стоки, които са изпратени от територията на друга държава членка за извършването на вътреобщностна дистанционна продажба с място на изпълнение в България.

Например, ако един гръцки търговец, посредством електронна платформа (например eMAG в Румъния или България), извърши продажба на стока (например обувки) на българско нерегистрирано лице и стоката пътува от Гърция до България, тогава по отношение на гръцкия търговец и на лицето получател не е налице ВОП на територията на България. Съответно не възниква задължение за самоначисляване на ДДС, както и не се формира оборот за регистрация за извършени ВОП на територията на България.

(чл. 13, ал.4, т.7 от ЗДДС)

2. Кога настъпва данъчното събитие при дистанционна продажба през платформа за продажби

Тази промяна в ЗДДС всъщност не е нова, тъй като правилото бе регламентирано в ППЗДДС. Преди да се коментира какво определя правилото, трябва да се уточни, че в закона съществува специално третиране на доставките, които се улесняват от електронен интерфейс (електронна платформа за търговия като Amazon или eMAG). Целта на създаването на това специфично третиране (чл.14а от ЗДДС) преследва ефективното събиране на ДДС, като в същото време се намалява административната тежест върху доставчиците, данъчните администрации и крайните потребители. Този ред на облагане задължава платформите за продажби, като Amazon или eMAG, да събират дължимия ДДС по тези продажби и да го внасят в съответната приходна агенция.

По този начин платформите за продажби придобиват качеството на доставчик на стоката, която е обект на продажба през платформата, и съответно са отговорни за отчетността и внасянето на ДДС по тези продажби.

В кръга на доставките, които се улесняват от електронен интерфейс (платформа за продажби), попадат следните видове доставки:

А. Вътреобщностни дистанционни продажби на стоки на територията на ЕС от търговец, който не е установен на територията на ЕС

Под вътреобщностни дистанционни продажби следва да се разбира изпращането на стоки от територията на една държава членка до територията на друга държава членка от търговец, който е извън ЕС. Например търговец от САЩ продава чрез Amazon Германия свои стоки, складирани в Германия, на българско физическо лице.

В този случай търговецът от САЩ може да продава вече внесени от него в ЕС стоки или директно произведени в ЕС стоки, за които вече е внесен ДДС на митница или в процеса на тяхното производство.

Б. Вътрешни дистанционни продажби на стоки от търговец, който не е установен на територията на ЕС и при които изпращането или транспортирането започва и завършва на територията на една и съща държава от ЕС.

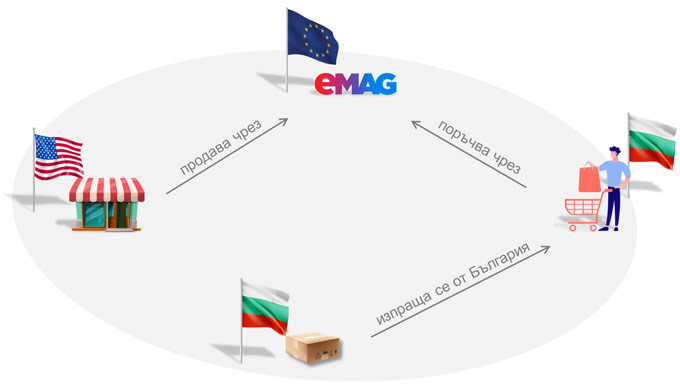

Например търговец от САЩ, търгуващ чрез eMAG, продава стоки, които се намират в България, на българско физическо лице.

В този случай търговецът от САЩ отново вече е внесъл дължимия за стоките ДДС на митница – ако са внесени България, или в хода на тяхното производство – ако са произведени в ЕС.

В. Дистанционни продажби на стоки на територията на ЕС, внасяни от трети страни или територии под формата на пратки на стойност до 150 евро от търговец, без значение дали е установен, или не е установен на територията на ЕС.

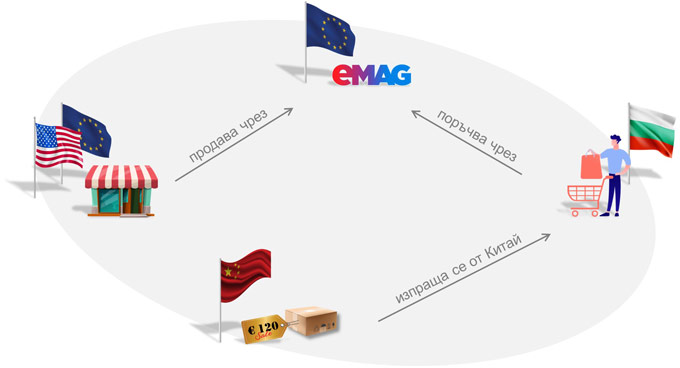

При този вид доставки стоките тръгват от трета страна или територия и се внасят в ЕС. Например търговец от САЩ или държава от ЕС, който продава чрез eMAG стоки до 150 евро, които след поръчката им от българско физическо лице се доставят директно от Китай до физическото лице.

В този случай стоката идва от трета страна и за нея има специален облекчен режим за преминаване през митница – без формално обмитяване, начисляване на ДДС и освобождаване. В този случай стоката отива директно при крайния получател, а платформата за продажби има грижата да начисли и събере ДДС от него и след това да го внесе в НАП.

Във връзка с изброените по-горе видове доставки следва да се обобщи, че и при трите вида доставки крайните получатели са лица, които не са регистрирани по ДДС.

Съответно в ЗДДС е регламентирано, че в тези случаи между участниците в сделката възникват две отделни доставки:

- от основния доставчик към платформата за продажби, която улеснява продажбите на търговците; и

- от платформата за продажби към крайния получател (лице, което не е регистрирано по ДДС).

Във връзка с горните две доставки (от основния доставчик към платформата и след това от платформата към крайния получател) в ЗДДС е регламентирано, че данъчното събитие настъпва в момента на получаване на плащането от страна на платформата, което крайният получател ѝ е платил.

В същото време в ППЗДДС се съдържа регулация, която изключва прилагането на това правило по отношение на доставките, при които се внасят стоки със стойност до 150 евро. Тази доставка се изключва, тъй като стоката пътува от трета страна, което означава, че мястото на изпълнение не е на територията на ЕС и тази доставка (между основния доставчик и платформата за продажби) е извън обхвата на ДДС. В този случай се прилагат общите правила за настъпване на данъчното събитие, което при изпращане на стоки е датата, когато започва транспортът от страната на изпращане.

При доставки чрез платформа за продажби, които трябва да бъдат внесени от трети страни, на практика стоката тръгва на същия или най-късно на следващия ден, след като платформата за продажби получи парите от крайния получател. Всъщност датата на данъчното събитие, от гледна точка на доставката от страна на платформата за продажби и страната – изпращач на стоката към крайния получател, най-вероятно ще бъде една и съща.

В този смисъл може да се каже, че данъчното събитие за трите вида доставки, описани по-горе, възниква в деня на получаването на плащането от страна на платформата за продажби или най-късно на следващия ден, когато стока от трета страна тръгне към крайния получател. При това положение платформата за продажби събира ДДС от крайния получател и го декларира и дължи на НАП до края на следващия месец.

Във връзка с горното ще разгледаме следния пример:

Имаме основен доставчик, намиращ се в САЩ, който продава на краен получател – физическо лице в България, чрез платформата eMAG в Румъния, стока на стойност до 150 евро.

В тази хипотеза разпоредбата гласи, че при доставката от търговеца в САЩ към платформата за продажби данъчното събитие не настъпва в момента на получаване на плащането, направено от физическото лице към eMAG Румъния. В този случай данъчното събитие настъпва в момента на изпращането на стоката от САЩ, което най-вероятно ще е в същия ден на получаването на плащането или най-късно на следващия ден.

На практика в тази доставка ще се случи следното: Доставчикът от САЩ ще издаде на eMAG фактура за доставката с нулев ДДС, след което eMAG ще издаде фактура на крайния получател в България с начислен 20% ДДС, който ще има задължение да декларира и внесе в НАП до края на месеца, следващ месеца, в който стоката е тръгнала от САЩ за крайния получател в България.

Предварително условие, за да може сделката и начисляването на ДДС да протекат по горния начин, е eMAG в Румъния да е регистриран по режим IOSS, който дава правото да се приложи това облекчение за продажба на стоки към крайни получатели, идващи от трети страни.

ЗДДС разглежда още два вида дистанционни продажби, режимът по които се различава от този за горните три вида дистанционни продажби, както следва:

Г. Вътреобщностни дистанционни продажби на стоки на територията на ЕС, когато основният доставчик е установен на територията на ЕС

Например онлайн търговец от Полша продава на българско физическо лице стока (без значение от стойността), която пътува от Полша до България.

В този случай полският търговец прилага или режим „В Съюза“, или общите правила по ЗДДС. Ако прилага режим „В Съюза“, полският търговец начислява български ДДС и го внася в полската приходна агенция, която се разчита с НАП. Ако не прилага режим „В Съюза“, полският търговец или подлежи на задължителна регистрация по ЗДДС в България и се облага по общия ред, или е освободен заради ненадхвърляне на годишни продажби от 10 000 евро, като в този случай той ще начислява полски ДДС и ще го внася в полската приходна агенция.

Д. Дистанционни продажби на стоки на територията на ЕС, които са внасяни от трети страни в пратки на стойност над 150 евро

Например онлайн търговец от Унгария продава на българско физическо лице стока на стойност над 150 евро, която пътува директно от Китай до физическото лице в България.

Тъй като в този случай пратката е на стойност над 150 евро, не се изпълнява критерият за прилагане на облекчения режим IOSS, поради което пратката ще мине по стандартния ред за внос и облагане с ДДС на вноса.

(чл. 14а, ал. 16, ал.17 от ЗДДС)

3. Къде е мястото на изпълнение при дистанционна продажба на стоки до 150 евро, внасяни от трети страни

За да се избегнат грешки, в ЗДДС е прецизирана разпоредбата за начина, по който се определя мястото на изпълнение при дистанционна продажба на стоки, които се внасят на територията на ЕС, но държавата на вноса е различна от държавата, в която приключва транспортът, т.е. държавата, където се намира крайният получател.

ЗДДС изрично пояснява, че мястото на изпълнение е държавата, в която се намира крайният получател, независимо в коя държава от ЕС е влязла пратката първоначално.

Например, ако платформа за продажби (например eMAG в Румъния) е регистрирана за прилагане на специалния режим IOSS (за облекчен внос на пратки със стойност до 150 евро), когато извършва доставка към крайния получател, който се намира в България, мястото на изпълнение ще бъде в България, независимо че стоката може първоначално да е влязла в ЕС през Гърция или друга държава членка.

В този случай eMAG в Румъния ще начисли 20% ДДС по тази доставка, който ще внесе в румънската приходна агенция, а тя, от своя страна, ще се разчете с НАП.

(чл. 20, ал.2 от ЗДДС)

4. Към коя доставка при дистанционна продажба на стока до 150 евро, идваща от трета страна, следва да се отнесе услугата по транспортиране на стоките

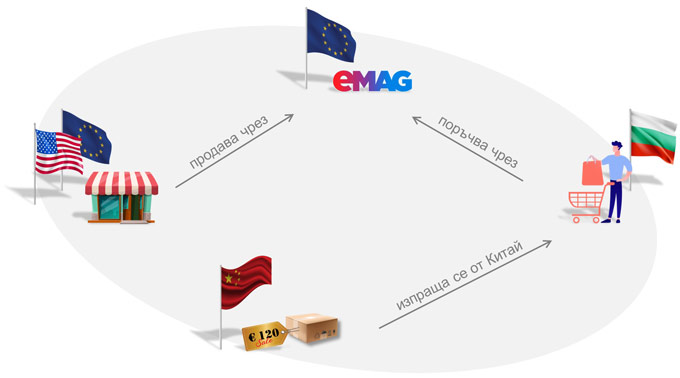

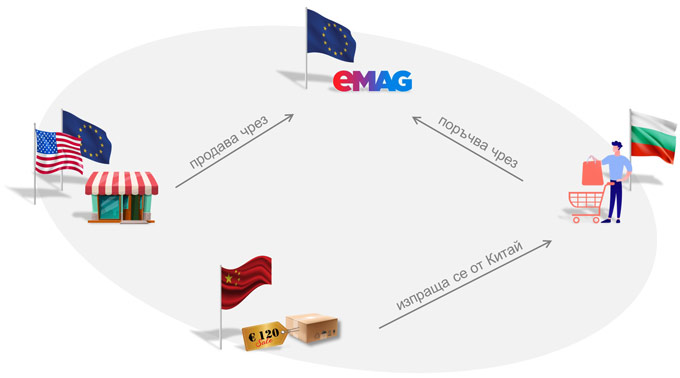

Друга промяна в ЗДДС, свързана с дистанционните продажби на стоки на територията на ЕС, внасяни от трети страни или територии под формата на пратки на стойност до 150 евро от търговец, без значение дали е установен, или не е установен на територията на ЕС, касае въпроса към коя от двете доставки – от доставчик към платформата (например Amazon или eMAG) или от платформата към крайния получател, трябва да се отнесе доставката по транспортирането на стоката от третата страна до крайния получател.

Въпросът е дали този транспорт трябва да се отнесе към първата доставка, или следва да се отнесе към втората, което се превръща във въпрос дали услугата по транспорта трябва да се обложи с ДДС, или не.

В случая ЗДДС и съответно ППЗДДС регламентират, че транспортирането на стоката се отнася към втората доставка, т.е. към доставката между платформата за продажби и крайния получател.

Отнасянето на транспорта към тази доставка се прави с цел правилно да се определи мястото на доставка, т.е. там, където е получателят. Така платформата за продажби ще включи стойността на транспорта към данъчната основа на доставката на стоката, като ще обложи цялата доставка със ставката по ДДС на съответната държава, в която е крайният получател.

Например търговец от САЩ продава стока на краен клиент в България чрез Emag, като цената на стоката е 120 евро с включен ДДС, а транспортът от Китай до България е 20 евро без включен ДДС. В този случай върху стойността на доставката ще се начисли 20% ДДС и Emag ще го дължи на НАП в България.

(чл. 14а, ал. 18 от ЗДДС)

5. Доставка към платформа за продажби от доставчик в трета страна, с място на изпълнение в страната, се облага с нулева ставка

С последните промени в ЗДДС е прецизирана разпоредбата, която регламентира прилагането на нулева ставка по ДДС при доставките, които се извършват от основен доставчик, който не е установен в ЕС, към платформа за продажби.

Това може да се случи при някоя от вече изброените по-горе сделки, а именно:

- Вътреобщностни дистанционни продажби на стоки на територията на ЕС от търговец, който не е установен на територията на ЕС.

- Вътрешни дистанционни продажби на стоки от търговец, който не е установен на територията на ЕС и при които изпращането или транспортирането започва и завършва на територията на една и съща държава от ЕС.

- Дистанционни продажби на стоки на територията на ЕС, внасяни от трети страни или територии под формата на пратки на стойност до 150 евро от търговец, без значение дали е установен, или не е установен на територията на ЕС.

Отново припомняме, че при този вид доставки ЗДДС прави разделение на две отделни доставки:

- от основния доставчик към платформата за продажби;

- от платформата за продажби към крайния получател (лице, което не е регистрирано по ДДС).

В конкретния случай промяната има отношение към доставката от основния доставчик, който не е установен в ЕС, към платформата за продажби (по поръчката на крайния получател).

Възможни са два варианта на тази доставка, при които основният доставчик от трета страна доставя стока към платформата (за крайния получател), която:

- вече е внесена или се придобива от ЕС; или

- се внася на територията на ЕС за целите на конкретна поръчка от крайния получател.

Когато основният доставчик от трета страна доставя към платформата (за крайния получател) стока, която вече е внесена или се придобива от ЕС и която пътува от България към друга държава в ЕС, тази доставка ще бъде облагаема с нулева ставка по ЗДДС.

В този случай на доставка основният доставчик трябва задължително да е регистриран по ЗДДС на някое от основанията за обща регистрация.

А когато основният доставчик от трета страна доставя чрез платформата (за крайния получател) стока, която се внася за целите на конкретна поръчка от крайния получател, тази доставка ще бъде с място на изпълнение извън ЕС (защото тръгва от трета страна и на практика представлява износ от тази страна). В този случай, тъй като мястото на изпълнение е извън ЕС, основният доставчик ще издаде Invoice към платформата за продажби.

В този случай на доставка основният доставчик не е длъжен да бъде регистриран на общо основание по ЗДДС.

(чл. 35а от ЗДДС)

6. Забранява се ползването на данъчен кредит на лица, регистрирани единствено за прилагане на режим „В Съюза“

С промените в ЗДДС се регламентира, че ако едно лице, което е установено в България и е регистрирано единствено за прилагане на режим „В Съюза“ (най-общо за доставка на дигитални услуги или дистанционни продажби), за него не възниква право на приспадане на данъчен кредит за стоките и услугите, които придобива в рамките на своята икономическа дейност на територията на България.

Например, ако български доставчик на онлайн съдържание, който има крайни клиенти – физически лица в Румъния, е регистриран по ЗДДС единствено за прилагане на режим „В Съюза“, той няма да има право на данъчен кредит за покупки на територията на страната, които са свързани с неговата икономическа дейност по създаване на съдържание или поддръжка на услугите си. Българският доставчик ще има право на данъчен кредит за покупките си в България само ако се регистрира на общо основание по ЗДДС.

Това е така, защото по този режим се регистрират единствено лица, които не е задължително да имат друга регистрация по ДДС, за да се регистрират по него. Така тези лица реално не са регистрирани по ДДС и не начисляват ДДС по доставките, които не са в обхвата на режима, затова нямат и право на данъчен кредит по покупките, които правят за своята дейност.

(чл. 70, ал. 4 от ЗДДС)

7. Кой е задължено лице за плащане на ДДС при определени доставки от специалните режими

Прецизирана е разпоредбата, която определя чие е задължението за заплащане на данък при извършване на доставки по някои от трите специални режима („В Съюза“ или „Извън Съюза“ и режим IOSS). Преди промяната на закона нормата предвиждаше, че данъкът се дължи от доставчика при доставки на далекосъобщителни услуги, услуги за радио- и телевизионно излъчване или услуги, извършвани по електронен път, които са с място на изпълнение на територията на страната.

С промяната се конкретизира, че когато доставчикът извършва доставки по някои от трите режима, които са с място на изпълнение на територията на страната, данъкът е изискуем от него.

Например ако румънско дружество има регистрация по режим „В Съюза“ в Румъния и съответно е извършило доставки на стоки или електронни услуги към крайни получатели – физически лица в България, тогава румънското дружество има задължението за плащане на ДДС по тези доставки.

По-конкретно румънското дружество ще начисли 20% ДДС, ще го внесе в румънската приходна агенция, която ще се разчете с НАП.

(чл. 85а от ЗДДС)

8. Промени при облагане на доставките по някой от специалните режими

Както е прецизиран текстът на разпоредбата относно задължението за плащане на ДДС в България при прилагане на специалните режими („В Съюза“ или „Извън Съюза“ и режим IOSS), аналогично е прецизирана и разпоредбата, която регламентира облагането на доставките, които се извършват от лицата, избрали да се регистрират за тяхното прилагане.

В тази връзка промяната гласи, че данъкът за доставките, които се извършват по някой от специалните режими, се дължи в държавата членка по потребление, където е мястото на изпълнение на доставката.

Казано с други думи, ако българска компания, която е регистрирана по някой от режимите, извършва доставки, по които получателите са нерегистрирани за целите на ДДС лица в Румъния, Германия или друга държава членка, то по отношение на българската компания възниква задължение да начислява ставката по ДДС на съответната държава, в която е мястото на изпълнение.

(чл. 158, ал. 8 от ЗДДС)

9. Промени в данъчния кредит при режимите „В Съюза“ или „Извън Съюза“ и дистанционните продажби на стоки, внасяни от трети страни

По отношение на прилагането на режимите „В Съюза“ или „Извън Съюза“ – в предходната разпоредба на закона бе предвидено, че данъчен кредит могат да приспадат лицата, които освен регистрацията за прилагане на режим „В Съюза“ или „Извън Съюза“, имат и регистрация по общия ред на закона, която е възникнала на база някое от задължителните основания за регистрация по ДДС (регистрация по чл.96 от ЗДДС). По този начин, ако едно лице, което е регистрирано за прилагане на някой от двата режима, беше регистрирано и по желание (доброволна регистрация по чл.100, ал.1 от ЗДДС), за него нямаше да е налице право да приспада данъчен кредит по доставките, които извършва по този режим. Причината за това е, че то не отговаря на условието да има и задължителна регистрация. С промяната това ограничение отпадна, като лицата, които са регистрирани – било то задължително, или по желание, имат право да ползват данъчен кредит за покупките, които извършват във връзка с дейността, която извършват.

По отношение прилагането на режима за дистанционни продажби, внасяни от трети страни или територии (IOSS) – отпада възможността за лицата, които прилагат този режим, но не са установени в ЕС, и които нямат никаква друга регистрация по ДДС в България, да могат да приспаднат платения от тях ДДС по реда за възстановяване на ДДС на лицата, които не са установени в страната. Преди промяната тези лица имаха право да приспаднат ДДС по този ред, прилагайки т.нар. реципрочен принцип. Реципрочният принцип дава право на едно лице, което не е установено в ЕС, да му бъде възстановен данъкът, който е заплатен в България – при условие че това лице е регистрирано по ДДС в трета страна, която също прилага ДДС законодателство.

На следващо място, преди промяната законът предвиждаше, че ако все пак едно лице, което не е установено в ЕС, но е регистрирано за прилагане на режима в България, и освен това е регистрирано по общия ред на закона, за това лице възникваше право на приспадане на данъчен кредит. В случая тези лица вече се регистрират по този режим единствено след като предварително са се регистрирали на общо основание по закона, което наложи съответно и отпадане на конкретните разпоредби.

(чл.159б, ал.6; чл.159в, ал.3, ал.4 от ЗДДС)

III. Други важни промени в облагането с ДДС

1. Деклариране и отсрочено плащане на ДДС при внос чрез куриер на пратки до 150 евро

Физически лица (в т.ч. и неустановени в страната) и предприятия, които не са регистрирани по ЗДДС, много често си поръчват стоки, на обща стойност до 150 евро, от платформи за продажби или електронни магазини, които са в трети страни и тяхната доставка до адрес в България се извършва от куриерски компании.

За да се облекчи този вид търговия, е създаден специален режим, и ако една куриерска компания е регистрирана по него, тя може да доставя пратките до крайните получатели, да начисли и събере ДДС върху доставените (внесените) стоки и след това да го внесе на митница. По този начин се облекчават вносът, начисляването на ДДС и внасянето му от крайните получатели на митница.

С промяната в ЗДДС е определено, че ДДС се внася от куриера (вносителя), през който пратката е внесена в страната, в срок до 16-о число на месеца, следващ месеца на приемането на пратката от получателя, за когото е предназначена, а не както беше преди промяната – до 16-о число на месеца, следващ месеца на вноса. Чрез тази промяна се облекчават куриерите (вносителите) от задължението за внасяне на ДДС, когато пратката не е получена от крайния получател в месеца на вноса.

Казано с други думи, ако куриерска компания, която е регистрирана за прилагането на този режим, достави пратка от Китай в България, тя извършва внос и по стария ред за нея възникваше задължение да внесе дължимия ДДС до 16-о число на месеца, следващ месеца на вноса, а сега куриерската компания е длъжна да внесе данъка до 16-о число на месеца, следващ месеца, в който физическото лице – получател е приело пратката, т.е. след като получателят е платил ДДС по пратката на куриера.

Куриерските компании, които внасят събрания данък от получателите, нямат право да ползват данъчен кредит по отношение на данъка, който е внесен в Агенция „Митници“, тъй като този ДДС е ДДС за внос на получателите на пратките, а не на куриерската компания.

В случай че не може да бъде приложен специалният режим за деклариране и отсрочено плащане на данък при внос, тогава данъкът се дължи от получателя, за когото е предназначена пратката. В този случай пратката ще отиде на митница и крайният получател ще трябва да си я освободи сам, като внесе ДДС на митницата.

(чл.57б, т.1, б.е); чл.57г, ал.3; чл.57д, ал.2; чл.83, ал.3 от ЗДДС)

2. Ваучерите за храна вече се третират като многоцелеви ваучер и с тях вече може да се плаща и за други стоки и услуги

С промените в ЗДДС ваучерите за храна вече следва да се облагат като многоцелеви ваучер – което означава, че доставка ще настъпва при използването на ваучера за плащане на стоки и услуги.

В тази връзка е редно да се обърне внимание, че с приемането на Закона за държавния бюджет, в §1 от преходните и заключителни разпоредби, бяха приети временен стимул във връзка с ваучерите за храна, които през 2022 г. ще могат да се използват и за заплащане на ползвани за битови нужди електрическа, топлинна енергия, природен газ и вода, както и за заплащане на посещението на културни дейности като кино, театър, опера или изложба.

(чл.131в, ал.2, т.3 от ЗДДС)

3. Облагане на доставките от или до Великобритания и Северна Ирландия

Северна Ирландия се смята за територия на държава членка на ЕС, когато:

а) доставчикът на стоките е данъчно задължено лице, което е идентифицирано за целите на ДДС в Северна Ирландия с идентификационен номер по ДДС, който съдържа знака/префикса „XI“, или

б) получателят на вътреобщностно придобиване на стоки е данъчно задължено лице или данъчно незадължено юридическо лице, което е идентифицирано за целите на ДДС в Северна Ирландия с идентификационен номер по ДДС, който съдържа знака/префикса „XI“, и

в) доставката е:

- вътреобщностна доставка или вътреобщностно придобиване на стоки;

- вътреобщностна доставка или вътреобщностно придобиване на нови превозни средства;

- доставки на стоки, които се монтират или инсталират;

- доставки на стоки по глава осемнадесета, или

- доставки на стоки под режим „Складиране на стоки до поискване“.

За целите на ЗДДС Северна Ирландия се смята за територия на държава членка и когато данъчно задължено лице с идентификационен номер по ДДС, който съдържа знака/префикса „XI“, е посредник в тристранна операция.

(чл.168а, ал.2, т.2, ал.3, ал.4 от ЗДДС)

4. Удължава се срокът за ускорено възстановяване на ДДС на земеделски производители

Промени, свързани с прихващане, приспадане и възстановяване на ДДС относно ускореното възстановяване на данъчен кредит по отношение на земеделските производители и доставките, свързани с отпадъци и скрап, които са с място на изпълнение на територията на страната и по които данъкът е изискуем от получателя (режим за обратно начисляване на ДДС) се прилагат до 30 юни 2022 г., като срокът ще се удължи до 31 декември 2025 г. при съответното удължаване на срока по чл.199а от Директива 2006/112 (Общата директива за ДДС).

(§9 от Преходни и заключителни разпоредби на ЗДДС)

5. Освобождаване от ДДС на доставки към институции на ЕС или НАТО

С промените от 2022 г. европейските институции, както и въоръжените сили на държава, която е членка на ЕС или НАТО, са освободени от заплащането на ДДС при:

- внос на стоки в България в отговор на пандемията от COVID-19. Това освобождаване не се прилага, ако стоките все пак се използват (незабавно или на по-късна дата) за извършването на облагаеми доставки. Доказването на предназначението на стоките става чрез писмени документи, които удостоверяват, че вносът се извършва в изпълнение на задачи, които са възложени от ЕС. Такива могат да бъдат заповеди, постановления и други подобни. В случай че такива документи липсват, освобождаването не може да се приложи. Комисията има ангажимент да уведоми държавата в случаите, при които условията за освобождаване престанат да действат;

- внос по силата на международни договори и вносът на стоки в България от въоръжените сили на чужди държави, които са членки на ЕС или НАТО;

- внос на стоки в България, който е извършен по силата на международни договори, по които получатели са институции на ЕС. Прилагането на нулевата ставка става чрез получаване на писмено становище от страна на НАП, т.е. първо се подава искане, след което НАП се произнася писмено дали освобождаването може да се приложи. Документите, които се прилагат към искането за становище, са определени с ППЗДДС.

(чл.58, ал.1, т.2, б. г), ал.16, ал.17; чл.65, ал.2, т.1; чл.172, ал.2, ал.3, ал.4; чл.173 от ЗДДС)

IV. Промени при документиране на доставки и грешки при документиране

1. Възможност за коригиране на фактури и известия

Съгласно режима, който действаше до 31.12.2021 г., в обхвата на погрешно издадените документи попадаха фактури и известия, в които не е бил начислен ДДС, въпреки че е следвало да бъде начислен, както и обратното – ДДС е начислен, въпреки че не е следвало да се начисли.

Считано от 01.01.2022 г., за погрешно издадени се считат и фактурите или известията, в които е приложена грешна данъчна ставка. Процедурата предвижда, когато такива документи са отразени в отчетните регистри на доставчика или на получателя, същите да се анулират и на тяхно място да се издадат нови, като за анулирането се съставя протокол, подписан от всяка една от страните.

Във връзка с горното – в ППЗДДС, в сила от 26.07.2022 г., е пояснено, че лицата могат да упражнят своето право на приспадане на данъчен кредит, когато притежават протокол за анулирането, цитиран в предходния параграф, като правото на приспадане на данъчен кредит възниква през данъчния период, през който е издаден новият данъчен документ, и се упражнява през този или през някой от следващите 12 данъчни периода. Това е възможно само когато погрешно съставеният документ е бил включен в Дневника за покупки на получателя в срока по чл.72 от закона, а именно или в периода на издаването му, или в някой от следващите 12 данъчни периода. Отчитането на анулираните документи се извършва по реда за отразяване в СД и дневници по ДДС, като те се посочват с отрицателен знак.

(чл.58, ал.1; чл.58а; чл.67а от ППЗДДС)

Пример:

Доставчик издава фактура № 1/01.11.2021 г., в която е приложена 9% данъчна ставка вместо 20%. Получателят е включил фактурата в Дневник покупки през януари 2022 г., т.е. спазил е срока, предвиден в чл.72 от ЗДДС. През август 2022 г. доставчикът открива, че е допуснал грешка, за което информира получателя. Двете страни подписват протокол за анулиране на издадената фактура № 1/01.11.2021 г. и съответно се издава нова фактура № 105/01.08.2022 г. Доставчикът отразява фактура № 1/01.11.2021 със знак минус в Дневник продажби и декларира новата фактура № 105. От своя страна, получателят декларира в Дневник покупки фактура № 1 с отрицателен знак и има право да включи фактура № 105 в месец август или в някой от следващите 12 данъчни периода.

На следващо място, с промените в закона на лицата се даде възможност да извършват корекция по отношение на грешно данъчно третиране на доставка, когато е налице влязъл в сила ревизионен акт. При тези случаи органите по приходите установяват, че по отношение на конкретна доставка е налице грешно данъчно третиране, което води до неначисляване на данък, или е начислен данък, който не е трябвало да бъде начисляван, или е приложена грешна данъчна ставка. Този пропуск се отстранява с издаването на ревизионен акт. Ако ревизионният акт не се обжалва, той влиза в сила и подлежи на изпълнение.

Когато е налице горната хипотеза, корекции се извършват, като погрешно съставените или поправени документи се анулират и на тяхно място се издадат нови. При тези случаи за анулирането на съответните документи отново се издава протокол, който се съхранява при всяка една от страните. Към тази стъпка може да се премине единствено при условие че установеното с акта задължение е внесено в държавния бюджет по сметка на НАП или е прихванато (по реда на чл.92 от ЗДДС). Правото на приспадане на данъчен кредит може да се упражни, ако погрешно съставеният документ е бил включен в Дневник покупки на получателя в месеца на издаване или в някой от следващите 12 данъчни периода. В противен случай, ако лицето не е упражнило правото на данъчен кредит в съответния срок, се приема, че губи това право и по отношение на новия документ.

Във връзка с горното, ако с ревизионен акт е установено задължение на доставчик, за което той не е издал документ (фактура) и съответно това задължение е внесено или прихванато, тогава доставчикът може да издаде документ на получателя за това задължение. Тогава правото на данъчен кредит възниква за получателя въз основа на този документ.

Възможност за извършване на корекция, когато е установено грешно данъчно третиране, се прилага и когато размерът на данъка по доставка не е бил изменен с влязъл в сила акт, издаден от орган по приходите на регистрирано лице – доставчик, т.е. ако доставчикът установи своята грешка, той може да я коригира, независимо че няма издаден и влязъл в сила ревизионен акт. Правото на приспадане на данъчен кредит при тази корекция от получателя възниква през данъчния период, през който е издаден новият данъчен документ, и се упражнява през този или през някой от следващите 12 данъчни периода.

(чл.67б от ППЗДДС по реда на чл.116, ал.1, ал.4 и ал.5 и чл.117а, ал.1, ал.3 и ал.4 от ЗДДС)

Когато с влязъл в сила акт, издаден от орган по приходите на регистрирано лице – получател, е установено грешно данъчно третиране на доставка, в резултат на което не е налице право на приспадане на данъчен кредит и е извършена корекция, коригиращите документи се отразяват в отчетните регистри, както следва:

- от получателя – анулираните документи се отразяват със стойност нула, а новоиздадените – по общия ред на закона;

- от доставчика – анулираните документи се отразяват с противоположен знак, а новоиздадените – по общия ред на закона.

Когато с влязъл в сила акт, издаден от орган по приходите на регистрирано лице – доставчик, е установено грешно данъчно третиране на доставка, в резултат на което е начислен данък и е извършена корекция, коригиращите документите се отразяват в отчетните регистри, както следва:

- от получателя – анулираните документи се отразяват с противоположен знак, а новоиздадените – по общия ред на закона;

- от доставчика – анулираните и новоиздадените документи се отразяват със стойност нула.

Пример:

Доставчик издава фактура № 115/10.12.2021 г. на получател, като в нея не е начислен ДДС. Получателят е отразил съответната фактура в своя Дневник покупки в данъчен период декември 2021 г. НАП извършва ревизия на доставчика, с която установява, че ДДС е трябвало да бъде начислен и съответно го начислява с издаването на ревизионен акт. Доставчикът има право да коригира фактурите, които са били погрешно издадени, съответно получателят – да доплати размера на начисления от доставчика ДДС по тази доставка и доставчикът да го внесе по сметка на НАП. За тази корекция доставчикът анулира фактура № 115, като издава нова с № 185/01.08.2022 г. и съответно издава протокол за анулирането, който се съхранява и при двете страни. Въз основа на издадената нова фактура с № 185/01.08.2022 г. за получателя възниква право на приспадане на данъчен кредит, тъй като същият е включил в своя Дневник покупки за месец декември 2021 г. фактура № 115/10.12.2021 г.

В този случай получателят отразява в Дневник покупки коригираните от издателя фактури, при които вече е издаден ревизионен акт за тяхната корекция. За целта трябва да се поиска от НАП отваряне на периода, в който се намира коригираната фактура, за да може да се отрази промяната в този период. Доплатения ДДС от получателя към доставчика за предходен период получателят ще може да приспадне или възстанови в текущия си ДДС период.

При обратната ситуация – ако доставчик издава фактура, по която е начислил неправомерно ДДС, получателят плаща цялата сума, която се дължи по фактурата, и съответно е упражнил правото си на данъчен кредит. Във връзка с ползвания данъчен кредит НАП извършва ревизия на получателя, с която отказва правото на данъчен кредит, тъй като той е бил неправомерно начислен. В тази ситуация доставчикът има право да ползва внесения (начисления и деклариран) от него ДДС, след като извърши, от своя страна, корекция на първоначално издадената фактура и я отрази в своя Дневник продажби – в този случай коригираната фактура се отразява в данъчния период, през който първоначално е отразена фактурата. Декларираният от доставчика ДДС по тази фактура в предходен период, може да се приспадне или възстанови от доставчика в текущия ДДС период.

2. Възможност за коригиране на протоколи

Друга промяна с корекциите на документи е свързана с издаването на протоколи, с които се самоначислява ДДС в случаите на обратно начисляване на ДДС. Като цяло разпоредбата предвижда, че както при фактурите и известията, така и при протоколите, не се разрешава извършването на поправки или добавки в тях. Когато един протокол е грешно издаден, той трябва се анулират и да се издаде нов.

За погрешно съставен протокол се смята и този, в който:

- не е начислен данък, въпреки че е следвало да бъде начислен;

- е начислен данък, въпреки че не е следвало да бъде начислен;

- за доставката е приложена грешна ставка на данъка.

В случаите, при които погрешно съставен протокол вече е отразен в отчетните регистри на неговия издател, за анулирането не се съставя нов протокол, а в погрешно издадения протокол се посочва основанието за анулирането.

Анулираните протоколи трябва да се съхраняват при техния издател, като отчитането им се извършва по реда, определен с правилника за прилагане на закона. За протоколите също е налице възможност да се извършва корекция, когато по отношение на издателя им има влязъл в сила ревизионен акт.

Коригираните протоколи се отразяват в Дневник продажби и Дневник покупки, ако е налице право на данъчен кредит за данъка, който е самоначислен. С корекцията на протокол за самоначисляване на ДДС в случаите на обратно начисляване на ДДС може да възникне задължение за внасяне или право на приспадане на ДДС.

(чл.116, ал.6, ал.7; чл.117а от ЗДДС)

3. Нови изисквания към фактурите, които се издават от лицата, регистрирани за прилагане на режим „В Съюза“

Лицата, които са установени в България и са регистрирани по ЗДДС само за прилагане на режим „В Съюза“ (доставки на електронни услуги и дистанционни продажби), нямат право да начисляват данък в издаваните от тях фактури за доставки с място на изпълнение на територията на страната, по отношение на които не се прилага режим „В Съюза“ – тоест нямат право да начисляват ДДС за облагаеми доставки на територията на България.

Например: Българско дружеството е регистрирано за прилагане на режим „В Съюза“ в България, като обикновено изпраща стоки до Румъния. През месец март дружеството е извършило продажба на територията на България, за която е издало фактура. В тази фактура не може да се посочва ДДС, тъй като дружеството има единствено специална регистрация, поради което за всички други доставки, които са извън нейното приложно поле, дружеството има качеството на лице, което не е регистрирано по ДДС.

Лицата, които извършват вътреобщностни дистанционни продажби на стоки или вътрешни дистанционни продажби, но не са регистрирани за прилагане на режим „В Съюза“ в България или друга държава членка и не са установени на територията на България, са длъжни да издават фактури на всички крайни получатели, които са установени в България.

Например: Ако дружеството беше установено в Румъния и не е регистрирано за прилагане на режим „В Съюза“ (в т.ч. в която и да било държава от ЕС), то е длъжно да издава фактури за всички продажби, които е направило към нерегистрирани за целите на ДДС лица (в т.ч. физически лица), които са установени в България.

По този начин търговците по дистанционните продажби, които не са регистрирани по режима „В Съюза“ (в България или друга държава от ЕС), са задължени да декларират пред своята приходна агенция всяка една своя продажба във всяка една държава от ЕС и по този начин може да се следи за техния оборот в различните държави и съответно за задължението им да се регистрират по някой от режимите в тях, с които ДДС ще бъде начисляван и дължим към съответната приходна агенция, където са крайните получатели по доставките.

(чл. 113, ал. 9, ал. 15 от ЗДДС)

V. Промени в регистрация, дерегистрация и администриране на ДДС

1. Първи данъчен период

С промените в ЗДДС са прецизирани текстовете, определящи настъпването на първия данъчен период, като той започва да тече от датата на връчване на акта за регистрация (включително датата на връчване) до края на съответния месец. Това правило не се прилага при регистрациите по някои от специалните режими („В Съюза“ или „Извън Съюза“ и внос от трети страни).

В случаите на преобразуване по Търговския закон, промяната гласи, че когато се извършва регистрация в резултат на преобразуване, първият данъчен период обхваща времето от датата на вписването на преобразуването в Търговския регистър или регистър БУЛСТАТ (включително датата на вписването на обстоятелството) до края на съответния месец.

(чл. 87, ал. 3 от ЗДДС)

2. Задължителна дерегистрация

В ЗДДС бе добавено, че когато стартира процедура по:

- прекратяване на неперсонифицирано лице – дружество или консорциум, създадено по реда на ЗЗД, или

- прекратяване на осигурителна каса, или

- заличаване на клонове на чуждестранни юридически лица,

настъпва основание за задължителна дерегистрация, която се извършва от НАП.

(чл. 107, т.6, т.7; чл. 110, ал.1, т.1, ал.2 от ЗДДС)

3. Задължение за регистрация по ЗДДС на чуждестранни лица, които извършват доставки към нерегистрирани лица в България

ЗДДС регламентира, че в случаите, при които лице, установено извън България (в т.ч. в ЕС или трета страна), извършва облагаема доставка с място на изпълнение на територията на страната, по която получателят не е длъжен да си самоначисли ДДС (тоест получателят не е регистриран по ЗДДС или видът на доставката към регистрирано по ЗДДС лице не му позволява да си самоначисли ДДС – например доставка, свързана с недвижим имот), за съответното чуждестранно лице възниква задължение за предварителна регистрация по ДДС в България. Целта на тази задължителна регистрация е лицето, установено извън България, да начисли ДДС в България при извършването на доставката към българското лице, което не може да си самоначисли ДДС и да го внесе в НАП.

Законът дава възможност на такова лице доброволно да се дерегистрира при следните условия:

- чуждестранното лице, едновременно или малко преди дерегистрацията си, се регистрира за прилагане на някои от специалните режими в друга държава членка и доставките, които извършва в България, са само по тези режими;

- чуждестранното лице, едновременно или малко преди дерегистрацията си, се регистрира за прилагане на режим „В Съюза“ или „Извън Съюза“ в България и доставките, които осъществява, са единствено по тези режими.

Възможността за дерегистрация по този вид задължителна регистрация е с цел, след като доставчикът извън България извърши своята доставка и я обложи с ДДС в България, да се дерегистрира веднага след това, ако няма да извършва повече подобни доставки и да няма ангажимент за подаване на нулеви декларации докато изтече някакъв ограничителен срок за прекратяване на регистрацията.

(чл. 108, ал.4; чл. 109, ал.2 от ЗДДС)

4. Задължение за обща регистрация по ЗДДС в някои случаи на регистрация по режимите „В Съюза“ или „Извън Съюза“

Предвид разпоредбите, които предвиждат задължителна регистрация на лицата, които не са установени в България, в ЗДДС е направено уточнение, че това задължение не възниква по отношение на онези лица, които са регистрирани за прилагане на режим „В Съюза“ или „Извън Съюза“, които извършват доставки единствено по реда на тези режими.

(чл. 96, ал.9, ал.13 от ЗДДС)

5. Право на доставчици да се регистрират доброволно в държави по място на изпълнение и преди натрупване на оборот от 10 000 евро

Още с първоначалното въвеждане на новите режими през юли 2021 г. бе предвидено облекчение за малките предприятия, които са установени на територията на една държава членка и които извършват доставки на: вътреобщностни дистанционни продажби на стоки; доставки на далекосъобщителни услуги; услуги за радио- и телевизионно излъчване и на услуги, предоставяни по електронен път, да формират място на изпълнение в държавата членка, в която са установени, при положение че оборотът от извършването на цитираните доставки не надхвърля за текущата година и не е надхвърлил за предходната календарна година сумата от 10 000 евро. Тоест за продажбите си към физически лица в други държави от ЕС да начисляват ДДС на държавата, в която са установени, и да го внасят в приходната агенция на същата държава.

Все пак бе оставена възможност, ако някое лице желае да не се възползва от това облекчение, то да се регистрира по желание за ДДС цели в държавата членка на получателите си. Например, ако в държавата на получателя ДДС е с по-ниска ставка от държавата на доставчика, тогава последният би имал мотив да се регистрира доброволно за целите на ДДС в държавата на получателя, за да предлага по-конкурентни цени на своите стоки или услуги.

С промените от 2022 г. се прецизира разпоредбата, като се уточни, че заявлението за доброволна регистрация трябва да се подаде в държавата членка на получателя. Тази държава се установява или по адреса на получателя – когато става дума за доставка на услуги, или по държавата, в която завършва транспортът – при изпращане на стоки.

(чл. 20б, ал.5, т.1, т.2 от ЗДДС)

6. Нови правила за регистрация и нейното прекратяване при режимите „В Съюза“ или „Извън Съюза“

Заявлението за регистрация по режим „Извън Съюза“ се подава единствено по електронен път с КЕП. ДДС номерът се състои от 11 знака и съдържа символите EU. Този номер може да се използва единствено за доставките, извършвани по режим „Извън Съюза“.

Друга промяна в тази връзка е датата, от която лицето се счита за регистрирано при прехвърляне на регистрация по режим „Извън Съюза“ от друга държава членка в България. Законът е определил, че за дата на регистрацията се счита първият ден на тримесечието, следващ тримесечието, през което е подадено заявлението за преместването на регистрацията.

Например германско дружество решава да прехвърли регистрацията си по режим „Извън Съюза“ от Румъния в България. На 14.03.2022 г. дружеството подава заявление за прекратяване на регистрацията си в Румъния, в което уведомява румънската приходна агенция, че избира да премести регистрацията си в България, считано от 01.04.2022. На 10.03.2022 г. дружеството подава по електронен път заявление за регистрация по режима пред ТД на НАП София. За дата на регистрация се счита първият ден на тримесечието, следващ тримесечието, през което е подадено заявлението за регистрация – в случая 01.04.2022 г.

(чл. 154, ал.2, ал.6, ал.9, ал.10 от ЗДДС)

7. Промени по преминаването от режим „Извън Съюза“ към режим „В Съюза“

С новите промени в ЗДДС отпада възможността, която предвиждаше, че когато едно лице не отговаря на условията за прилагане на режим „В Съюза“, може да се регистрира по режим „Извън Съюза“.

За да не се допусне така нареченото системно нарушаване на режими, в ЗДДС има конкретни ограничения за последваща регистрация по тези режими, които не позволяват на лицата да се регистрират, докато същите не отпаднат. Тези ограничения се прилагат единствено ако регистрацията е прекратена по инициатива на НАП поради системно нарушаване на режима от страна на лицето, което го прилага.

(чл. 159з от ЗДДС)

8. Промени в режима за регистрация във връзка с извършване на дистанционни продажби на стоки, внасяни от трети страни

Право да се регистрира за прилагане на специалния режим за дистанционна продажба на стоки внасяни от трети страни или територии, има лице, което отговаря на следните условия:

- регистрирано е в България на основание за задължителна регистрация (чл.96) или на основание за доброволна регистрация (чл.100, ал.1);

- не е в процедура по ликвидация;

- не е обявено в несъстоятелност; и

- няма изискуеми и неизплатени данъчни задължения и задължения за осигурителни вноски към НАП.

За дата на регистрация по режима IOSS (за облекчен внос на пратки със стойност до 150 евро) вече се счита датата на изпращането на акта, а не както беше досега – датата на връчването.

Когато акредитиран представител, който представлява лица, регистрирани за прилагане на режима IOSS в друга държава членка, премести регистрацията си в България, то лицата, които акредитираният представител е представлявал, трябва да се регистрират в България по реда, предвиден в ЗДДС, освен ако не си назначат нов акредитиран представител по своята текуща регистрация;

(чл. 157а, ал.1, ал.2, т.4, ал.4, ал.10, ал.18, ал.22 от ЗДДС)

Когато акредитиран представител, представляващ лица, които са регистрирани за прилагане на режима IOSS в България, прекрати регистрацията си в страната, тогава се прекратява и регистрацията на лицата, които е представлявал, освен ако не си назначат нов акредитиран представител, който е в България. Датата на дерегистрация е първият ден на месеца, следващ месеца на изпращане на акта за дерегистрация.

(чл. 157б, ал.4, ал.5, т.3, ал.7, т.3, ал.21, ал.22 от ЗДДС)

9. Задължения за акредитиран представител на лицата, регистрирани по специалния режим за дистанционни продажби на стоки, внасяни от трети страни

Лице, което е акредитиран представител на доставчик, който е регистриран за прилагане на режима за дистанционни продажби на стоки, внасяни от трети страни, има задължение да го представлява по всички негови данъчни правоотношения по режима, както и отговаря солидарно и неограничено за задълженията, които произтичат от този режим.

(чл. 135, ал.4 от ЗДДС)

10. Задължение за подаване на справка-декларация от лицата, регистрирани по специалните режими

С тази промяна се регламентира, че лицата, които имат регистрация и по общия ред, и по някои от специалните режими, подават в НАП две справки-декларации за отчетния период: една за доставките по общия ред и втора – за доставките по съответния режим.

Ако лицето е регистрирано единствено за прилагането на определен режим, тогава подава справка-декларация единствено за доставките по този режим.

(чл. 125, ал.14 от ЗДДС)

11. Нови правила за прилагане на режим „В Съюза“

Една от промените в ЗДДС е свързана с обхвата на доставките, по отношение на които може да се прилага режим „В Съюза“.

Проблемът, който се решава чрез тази промяна, е свързан с текста, който определяше, че крайните получатели по доставките следва да са лица, които са установени или пребивават в ЕС. По този начин всички лица, които консумират доставки по съответния режим, но не са постоянно установени на територията на съюза, отпадаха от неговия обхват. Промяната допълва, че получателите може да са и лица, които не са установени в ЕС. Така с промяната, ако например един турски гражданин пристигне на почивка в България и през престоя на почивката си консумира стоки или услуги, които са доставени при условията на този режим, тази доставка вече попада в обхвата на режима „В Съюза“.

(чл. 152, ал.3, т.1 от ЗДДС)

Прецизирани са разпоредбите в закона, които предвиждат, че лице, което системно нарушава и не изпълнява задълженията, произтичащи от прилагането на някои от специалните режими, се извършва дерегистрация по инициатива на НАП, като дерегистрацията е за всички режими.

Друга промяна в тази връзка е датата, от която лицето се счита за регистрирано при прехвърляне на регистрация по режим „Извън Съюза“ от България в друга държава членка. Законът е определил, че за дата на регистрацията се счита първият ден на тримесечието, следващ тримесечието, през което е подадено заявлението за преместването на регистрацията.

Например германско дружество решава да прехвърли регистрацията си по режим „Извън Съюза“ от България в Румъния. На 14.03.2022 г. дружеството подава заявление за прекратяване на регистрацията си в България, в което уведомява НАП, че избира да премести регистрацията си в Румъния, считано от 01.04.2022 г. На 10.03.2022 г. дружеството подава по електронен път заявление за регистрация по режима пред румънската приходна агенция. За дата на дерегистрация в България се счита първият ден на тримесечието, следващ тримесечието, през което е подадено заявлението за дерегистрация – в случая 01.04.2022 г.

(чл. 155, ал.2, ал.7, т.3, ал.10 от ЗДДС)

Преди последните промени в ЗДДС лицата (местни или от държава в ЕС), които искаха да се регистрират в България по режим „В Съюза“, трябваше задължително да имат и обща регистрация по ЗДДС. С промените това условие отпадна и лицата вече могат да се регистрират по режима, без да са длъжни да имат обща регистрация по ЗДДС.

(чл. 156, ал.1, т.1, ал.15, ал.16 от ЗДДС)

Когато едно дружество прекрати регистрацията си по режим „В Съюза“ поради някоя от следните причини:

- премести мястото си на установяване на територията на друга държава членка;

- лице, което не е установено на територията на ЕС, когато се премести на територията на друга държава членка;

- лице, което не е установено на територията на ЕС, но има установеност по постоянен обект както на територията на страната, така и на територията на друга държава членка, след изтичането на две календарни години, считано от началото на годината, следваща годината на регистрацията, може да се регистрира за прилагане на този режим в другата държава членка;

- лице, което не е установено на територията на ЕС, ако започне да изпраща или транспортира доставяните от него стоки само от територията на друга държава членка, а не от България;

- лице, което не е установено на територията на ЕС, ако започне да изпраща или транспортира доставяните от него стоки както от територията на страната, така и от територията на други държави членки след изтичането на две календарни години, считано от началото на годината, следваща годината на регистрацията, може да се регистрира за прилагане на този режим в другата държава членка,

датата на прекратяване на регистрацията за прилагане на режим „В Съюза“ е датата на промяната, ако лицето подаде заявление за дерегистрация не по-късно от 10-о число на месеца, следващ настъпването на промяната, и в същия срок лицето подаде заявление за регистрация за прилагане на режима в другата държава членка. Тоест трябва да възникнат едновременна регистрация и дерегистрация в две различни държави членки.

Пример:

Дружество решава да прехвърли регистрацията си по режим „В Съюза“ от България в Румъния. На 02.04.2022 г. дружеството подава заявление за прекратяване регистрацията си, в което посочва, че е променило адреса си на управление на територията на Румъния, считано от 26.03.2022 г. На същата дата по електронен път е подадено и заявление за регистрация пред приходната агенция на Румъния. Заявлението е обработено и дружеството е регистрирано в Румъния на 26.03.2022 г. Съответно в България дерегистрацията е извършена, като за дата на дерегистрация в България се счита датата на промяната – в случая 26.03.2022 г.

(чл. 157, ал.7, т.3, ал.15 от ЗДДС)