Фиш 2.9.6 - Изходящ трансфер на дейност. Преобразуване на СФР при трансфер на дейност

Изходящ трансфер на дейност (чл.155б от ЗКПО)

В случай на трансфер на дейност (съвкупността от активи и пасиви на данъчно задължено лице, с които от организационна, функционална и финансова гледна точка може да се извършва самостоятелна стопанска дейност), при определяне на данъчния финансов резултат счетоводният финансов резултат се преобразува както следва:

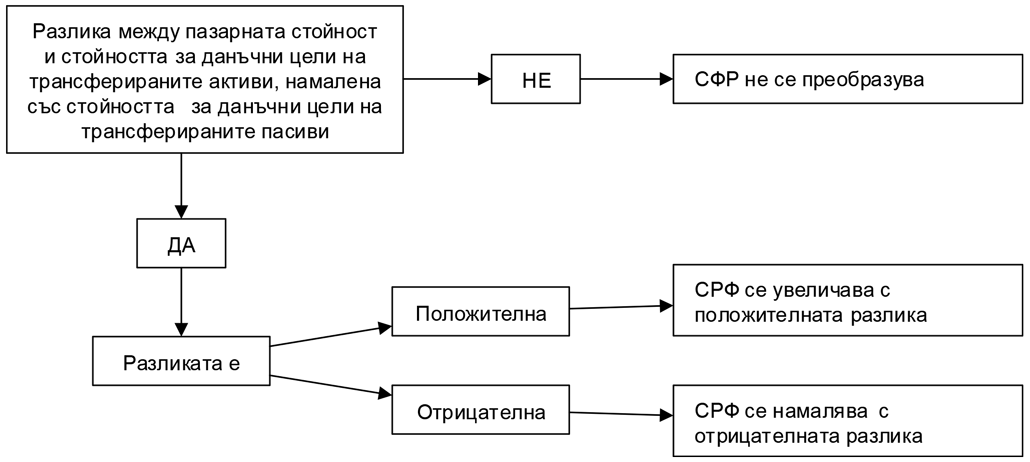

Когато при трансфера на дейност има разлика между пазарната стойност и стойността за данъчни цели на трансферираните активи, намалена със стойността за данъчни цели на трансферираните пасиви (към момента на трансфера), тогава:

- ако разликата е положителна – за данъчни цели счетоводният финансов резултат се увеличава с тази разлика

- ако разликата е отрицателна – за данъчни цели счетоводният финансов резултат се намалява с нея

• Стойност за данъчни цели на трансферирания актив – определя се по реда на чл.155 а, ал.2 от ЗКПО (виж фиш II.X.5).

• Стойност за данъчни цели на трансферирания пасив (чл.155б, ал.3 от ЗКПО):

• Корекции в зависимост от това дали в резултат на трансфера даден актив/пасив се отписва или не:

1. Когато в резултат на трансфера трансфериран актив/пасив се отписва (чл.155б, ал.4 от ЗКПО):

- с данъчната временна разлика, свързана с трансферирания актив/пасив и възникнала преди трансфера, не се преобразува счетоводният финансов резултат при определяне на данъчния финансов резултат (не се признава за данъчни цели), и

- за данъчни цели не се увеличава счетоводният финансов резултат със стойността на отписания резерв от последваща оценка (преоценъчен резерв) при отписване на активи, когато при отписването му не е отчетен счетоводен приход или разход (не се прилага чл.45) и

- при отписване от счетоводния амортизационен план СФР не се увеличава за данъчни цели със счетоводната балансова стойност на актива (не се прилага чл.66, ал.1) и

- при отписване от данъчния амортизационен план СФР не се намалява за данъчни цели с данъчната стойност на актива (не се прилага чл.66, ал.2).

2. Когато в резултат на трансфера трансфериран актив/пасив НЕ се отписва (чл.155б, ал.5 от ЗКПО):

- а данъчните амортизируеми активи - корекцията се извършва по реда на чл.155а, ал.4, т.1

- за активи, които не са данъчни амортизируеми активи - корекцията се извършва по реда на чл.155а, ал.4, т.2

При извършване на корекциите съгласно правилата за трансфер на дейност следва да се имат предвид разпоредбите на чл.24 от ЗКПО, във връзка с трансфер на активи (виж фиш II.X.4).

- за пасиви – към момента на трансфера на пасив се формира данъчна временна разлика от последваща оценка или с нея се коригира данъчната временна разлика, свързана с пасива и възникнала преди трансфера, в размера на разликата между пазарната цена и стойността му за данъчни цели (чл.155б, ал.5, т.3 от ЗКПО).

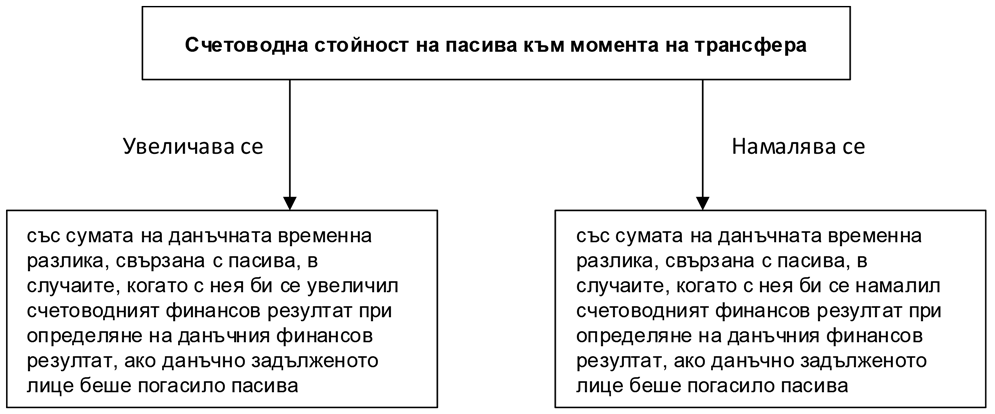

Тук трябва да се има предвид разпоредбата на чл.24, ал.6 от ЗКПО съгласно която за целите на определяне на данъчния финансов резултат, когато данъчна временна разлика, свързана с пасив, е формирана по реда на чл.155б, ал.5, т.3, в годината на отписване на пасива счетоводният финансов резултат се:

1. намалява със сумата на данъчната временна разлика в случаите, когато тя е формирана в резултат на превишение на стойността за данъчни цели на пасива над пазарната му цена;

2. увеличава със сумата на данъчната временна разлика в случаите, когато тя е формирана в резултат на превишение на пазарната цена на пасива над стойността му за данъчни цели.

Внимание!

Не се признават за данъчни цели счетоводни приходи, разходи, печалби или загуби, отчетени във връзка с трансфер на дейност между части на едно и също предприятие в страната и чужбина (чл.157 от ЗКПО).

(чл.155б; чл.157 от ЗКПО)