Фиш 2.3.9 - Правило за ограничаване на приспадането на лихви

С разпоредбата на чл.43а от ЗКПО е въведено ново правило за ограничаване на приспадането на лихви, съобразено с изискванията на Директива (ЕС) 2016/1164.

Новото правило действа едновременно с режима за регулиране на слабата капитализация, т.е. от 01.01.2019 г. има два паралелно действащи данъчни режима за регулиране на лихвите.

Новото правило по чл.43а, ал.1 от ЗКПО:

Превишението на разходите по заеми подлежи на приспадане за данъчния период, през който са направени разходите, но само до 30 % от печалбата на данъкоплатеца преди лихви, данъци и амортизации.

Разходи по заеми за целите на чл.43а на ЗКПО (чл.43а, ал.4 на ЗКПО)

Това са признатите за данъчни цели разходи и/или суми, които водят до намаление на данъчния финансов резултат, в които:

1. се включват:

• всички разходи за лихви по всякакъв вид дълг,

• други разходи и суми, икономически еквивалентни на лихви, както и

• други разходи и суми, направени във връзка с набирането на средства, като са изброени различни примери, както следва:

а) плащания по заеми, даващи право на дял от печалбата;

б) условен лихвен процент за инструменти като конвертируеми облигации и облигации с нулев купон;

в) суми по алтернативни механизми за финансиране;

г) лихви по финансов лизинг;

д) лихва, капитализирана като част от стойността на неамортизируем актив за данъчни цели, при разпореждане с този актив, амортизацията на капитализирана лихва за данъчен амортизируем актив или лихвата, включена в данъчната стойност на данъчен амортизируем актив, при разпореждане с този актив;

е) суми, изчислени на базата на възвръщаемост на финансирането съгласно правилата за трансферно ценообразуване, когато са приложими;

ж) суми на условни лихви по деривативни инструменти или споразумения за хеджиране, свързани с финансиране;

з) курсови разлики по заеми и инструменти, свързани с набирането на средства;

и) възнаграждения за гаранция при финансиране;

к) такси и подобни разходи, свързани със заемането на средства;

2. не се включват разходи и суми за наказателни лихви за закъснели плащания и неустойки, които не са свързани с финансиране.

Видно от дефиницията, понятието „разходи по заеми“ за целите на чл.43а от ЗКПО е с много по-широк обхват отколкото понятието „разходи за лихви“ по смисъла на чл.43, ал.4 от ЗКПО за целите на слабата капитализация.

В „разходите по заеми” се включват всички данъчно признати разходи и суми, свързани с набиране на средства от всякакви източници.

Превишение на разходите по заеми (чл.43а, ал.2 на ЗКПО)

Това е сумата, с която:

• общият размер на разходите по заеми, посочени в чл.43, ал.4, превишава

• общия размер на признатите за данъчни цели:

- лихви, представляващи признати за данъчни цели приходи и/или суми, които водят до увеличение на данъчния финансов, както и

- други приходи и/или суми, икономически еквивалентни на лихви.

Изключения от обхвата на ругулацията:

1. Регулация НЕ СЕ ПРИЛАГА, когато превишението на разходите по заеми, определено за текущата година, не надвишава левовата равностойност на 3 000 000 евро, определени по официалния валутен курс на лева към еврото, т.е. 5 867 490 лв. (чл.43а, ал.7 от ЗКПО)

2. На основание чл.43а, ал.10 от ЗКПО кредитните институции не прилагат правилото за регулиране на раходите по заеми.

Съгласно т. 86 от ДР на ЗКПО „Кредитна институция” за целите на чл.43 и 43а е банка по смисъла на чл.2, ал.1 от Закона за кредитните институции, получила лиценз от Българската народна банка за извършване на банкова дейност, както и лице по смисъла на член 4, параграф 1, точка 1 от Регламент (ЕС) № 575/2013 на Европейския парламент и на Съвета от 26 юни 2013 г. относно пруденциалните изисквания за кредитните институции и инвестиционните посредници и за изменение на Регламент (ЕС) № 648/2012 (OB, L 176/1 от 27 юни 2013 г.), от друга държава членка, получило лиценз от съответната държава членка по произход, което извършва банкова дейност на територията на Република България чрез клон.

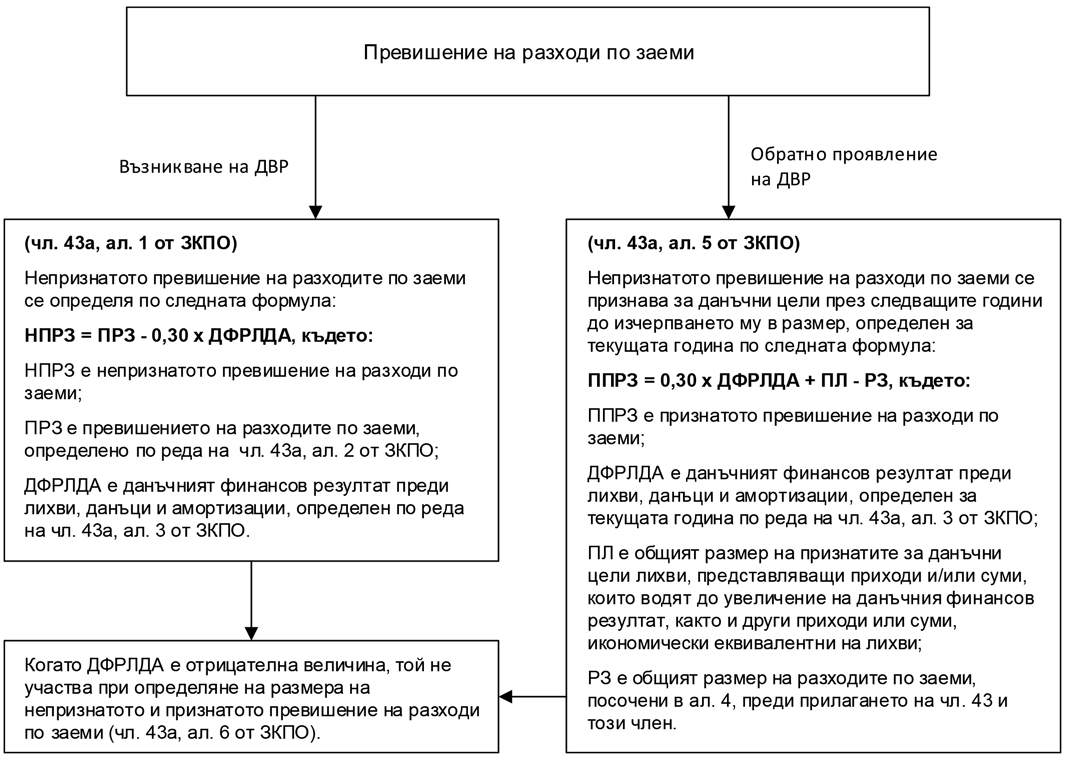

Възникване и обратно проявление на данъчна временна разлика от превишението на разходите по заеми

Данъчен финансов резултат преди лихви, данъци и амортизации година (ДФРЛДА) за текущата година (чл.43а, ал.3 на ЗКПО)

ДФРЛДА се определя по следната формула:

ДФРЛДА = ДФР + ДА – ПЛ + РЗ,

където:

ДФР е данъчният финансов резултат, формиран по общия ред на закона, преди приспадане на данъчни загуби и преди прилагането на чл.43 и този член;

ДА е общият размер на годишните данъчни амортизации;

ПЛ е общият размер на признатите за данъчни цели лихви, представляващи приходи и/или суми, които водят до увеличение на данъчния финансов резултат, както и други приходи или суми, икономически еквивалентни на лихви;

РЗ е общият размер на разходите по заеми, посочени в ал.4, преди прилагането на чл.43 и този член.

Внимание!

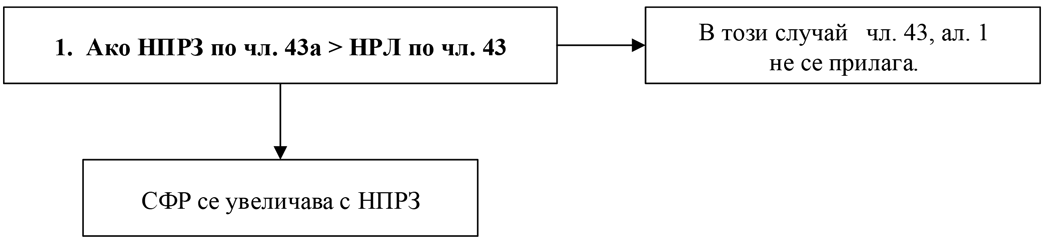

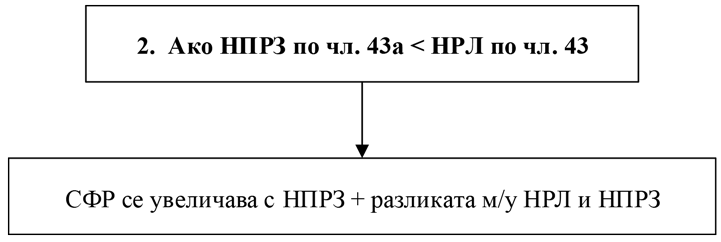

Предвид това, че паралелно с правилото по чл.43а от ЗКПО за ограничаване приспадането на лихвите действа и механизмът за регулиране на слабата капитализация по чл.43 от същия закон, съществува вероятност както за самостоятелно прилагане на регулацията по чл.43а, така и за комбинирано прилагане на двата режима.

Правилата по отношение на тези две хипотези са предвидени в чл.43а, ал.9 от ЗКПО и са следните:

Когато превишението на разходите по заеми, определено за текущата година, надвишава прага от 3 000 000 евро и:

Пример:

НРЛ по формулата на чл.43, ал.1 – 7 200 000 лв.

НПРЗ по формулата на чл.43а, ал.1 – 7 800 000 лв.

НПРЗ превишава НРЛ – хипотеза по т. 1 от ал.9 на чл.43а от ЗКПО:

Извършва се увеличение на СФР със 7 800 000 лв.

Пример:

НРЛ по формулата на чл.43, ал.1 – 6 700 000 лв.

НПРЗ по формулата на чл.43а, ал.1 – 6 300 000 лв.

НРЛ превишава НПРЗ – хипотеза по т. 2 от ал.9 на чл.43а от ЗКПО:

Извършва се увеличение на СФР със 6 700 000 лв. (6 300 000 + 400 000).

(чл.43а от ЗКПО)