Фиш 2.3.2 - Данъчни временни разлики от последващи оценки на активи и пасиви

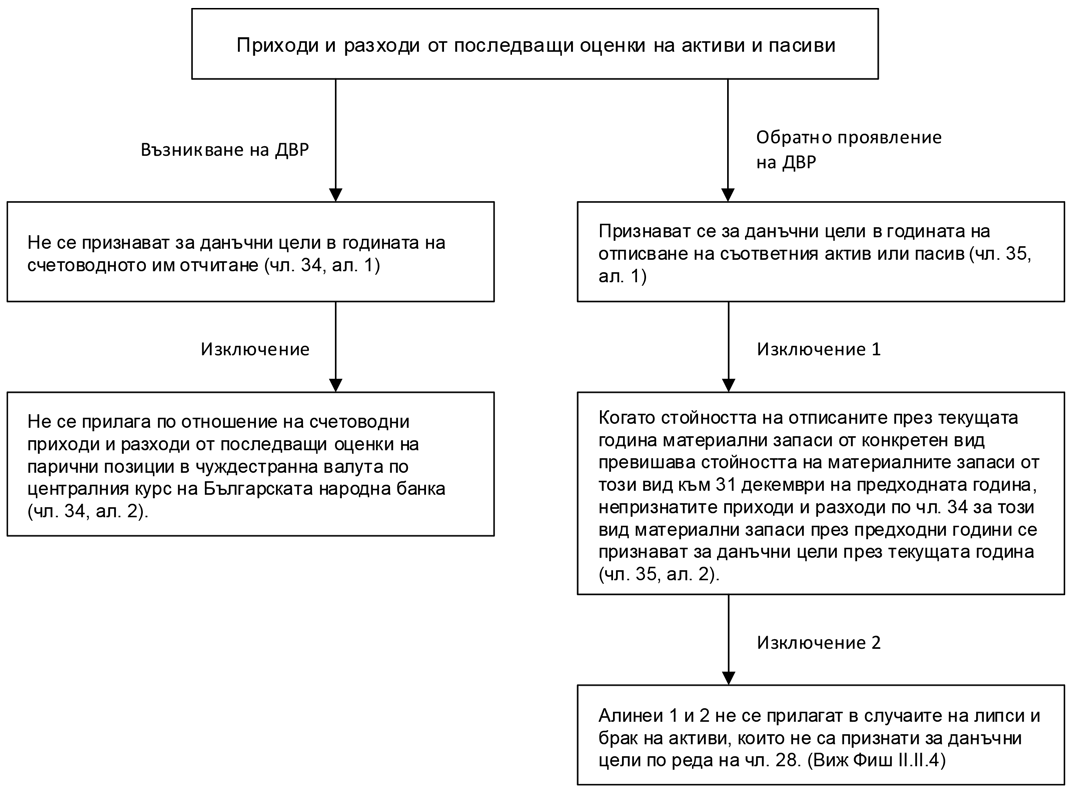

Общият принцип за възникване на данъчни временни разлики от последващи оценки на активи и пасиви е установен с разпоредбата на чл.34, ал.1 от ЗКПО, а тяхното обратно проявление е регламентирано в чл.35, ал.1 от същия закон (Виж Фиш 2.3.1). От тази обща постановка са налице няколко изключения, които са посочени в чл.34, ал.2 и чл.35, ал.2 и 3 от закона. По отношение на някои активи и пасиви ЗКПО съдържа специфични разпоредби за данъчно третиране на възникването и обратното проявление на временните разлики (чл.36 – чл.43). Приходите и разходите от последващи оценки на вземания и разходите от отписване на вземания като несъбираеми също са обект на специфично данъчно третиране (виж по-долу).

Специфичен случай – вземания

Съгласно чл.34, ал.1 от ЗКПО приходите и разходите от последващи оценки на вземания и разходите от отписване на вземания като несъбираеми не се признават за данъчни цели в годината на счетоводното им отчитане, при условие че в същата или в предходна година не е настъпило някое от обстоятелствата по чл.37 (виж Фиш 2.3.4).

От цитирания текст е видно, че признаването на разход от отписване на вземания като несъбираеми и на разход от последваща оценка на вземания се подчинява на едно и също данъчно третиране, а именно такъв разход не е данъчно признат, ако не е настъпило някое от обстоятелствата по чл.37.

С разпоредбата на §21 от ПЗР на ЗКПО е регламентирано, че обложената за данъчни цели част от провизиите на вземанията (по действащото до 31 декември 2001 г. счетоводно законодателство) в нефинансовите предприятия, с която не е намален финансовият резултат по реда на чл.23, ал.3 от отменения Закон за корпоративното подоходно облагане през следващи години, се смята за непризнат разход от последваща оценка на вземане по реда на чл.34 от този закон.

(чл.34; чл.35 от ЗКПО)