Фиш 2.2.5 - Неразпределяеми разходи на юридически лица с нестопанска цел

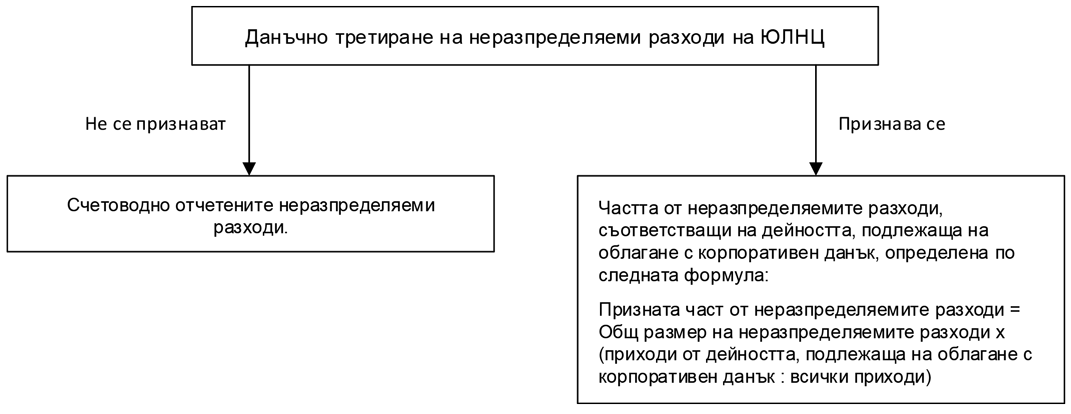

Данъчно третиране на неразпределяемите разходи на юлнц

Съгласно чл.1, т.2 от ЗКПО този закон урежда облагането на печалбата на местните юридически лица, които не са търговци, включително организациите на вероизповеданията, от сделки по чл.1 от Търговския закон, както и от отдаване под наем на движимо и недвижимо имущество.

Съгласно т.3.2 от СС 9 – „Представяне на финансовите отчети на предприятията с нестопанска дейност” тези предприятия следва да съставят индивидуален сметкоплан, в който да предвидят сметки за отделно отчитане на нестопанската от стопанската дейност, както и за отделно отчитане на приходите и разходите, свързани с тези дейности. Разпоредбата на т.8.2 от СС 9 изисква да бъде съставен отделен отчет за приходите и разходите за стопанската дейност съгласно изискванията на СС 1 – „Представяне на финансови отчети”.

Въпреки това в много случаи някои от разходите не е възможно да бъдат разпределени с абсолютна точност, т.е. те се явяват „неразпределяеми разходи”. По смисъла на §1, т.17, б.„б” от ДР на ЗКПО „неразпределяеми разходи” са всички разходи за продажби, административни, финансови и извънредни разходи, които не се отнасят само към определена дейност и са свързани с осъществяване на дейност, подлежаща на облагане с корпоративен данък, извършвана от юридически лица с нестопанска цел.

В случай, че тези неразпределяеми разходи са отчетени като разходи за дейността, подлежаща на облагане съгласно чл.1, т.2 от ЗКПО, спрямо тях намира приложение данъчното третиране, регламентирано с разпоредбата на чл.30 от ЗКПО, което се състои в следното:

Пример:

ЮЛНЦ извършва както дейност в изпълнение на нестопанските си цели (дейност 1), така и отдаване под наем на недвижимо имущество (дейност 2). Част от персонала на ЮЛНЦ е зает с извършването и на двете дейности. Да приемем, че за дадена година работната заплата на този персонал е в размер на 10 000 лв. ЮЛНЦ не е било в състояние да разпредели точно разходите за работна заплата между двете дейности и те са осчетоводени само като разход за дейност 2.

От дейност 1 ЮЛНЦ е отчело счетоводни приходи в размер на 30 000 лв., а от дейност 2 – 20 000 лв.

Счетоводният финансов резултат (СФР) от дейност 2 (в който се включват отчетените неразпределяеми разходи - 10 000лв.) е в размер на 2 000 лв.

ЮЛНЦ трябва да извърши данъчно преобразуване на СФР по реда на чл.30 от ЗКПО, както следва:

1. Изчисляване на размера на признатата част от неразпределяемите разходи:

10 000 х ((20 000 : (30 000 + 20 000)) = 4 000 лв.

2. Увеличение на СФР с размера на неразпределяемите разходи и намаление на същия с признатата част от неразпределяемите разходи:

2 000 + 10 000 – 4 000 = 8 000 лв.

(чл.30 от ЗКПО)