Фиш 2.2.4 - Непризнати разходи и приходи от липси и брак

1. Непризнати разходи от липси и брак

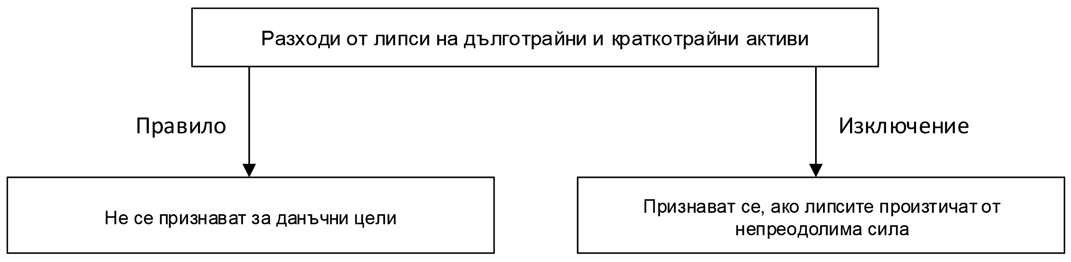

1.1. Разходи от липси на дълготрайни и краткотрайни активи:

Съгласно чл.28, ал.1от ЗКПО счетоводните разходи от липси на дълготрайни и краткотрайни активи не се признават за данъчни цели, с изключение на произтичащите от непреодолима сила. Според чл.306, ал.2 от ТЗ „непреодолима сила” е непредвидено или непредотвратимо събитие от извънреден характер.

Събитието, което може да се квалифицира като непреодолима сила не зависи от волята на субекта и хода му не може да бъде променен или предотвратен от този субект, независимо от положените от него усилия. Именно поради това според съдебната практика като „непреодолима сила” се квалифицират природните бедствия - земетресение, наводнение, силен снеговалеж, голяма суша, пожар и др. (Решение на ВАС № 4494 от 07.05.2007 г. по адм. д. № 10378/2006 г., І отд.).

Кражбата не може да бъде определена като непреодолима сила (Решение на ВАС № 7144 от 28.06.2006 г. по адм. д. № 11152/2005 г., І отд., Решение № 12755 от 24.11.2016 г. по адм. д. № 7619/2016 г., VІІІ отд.).

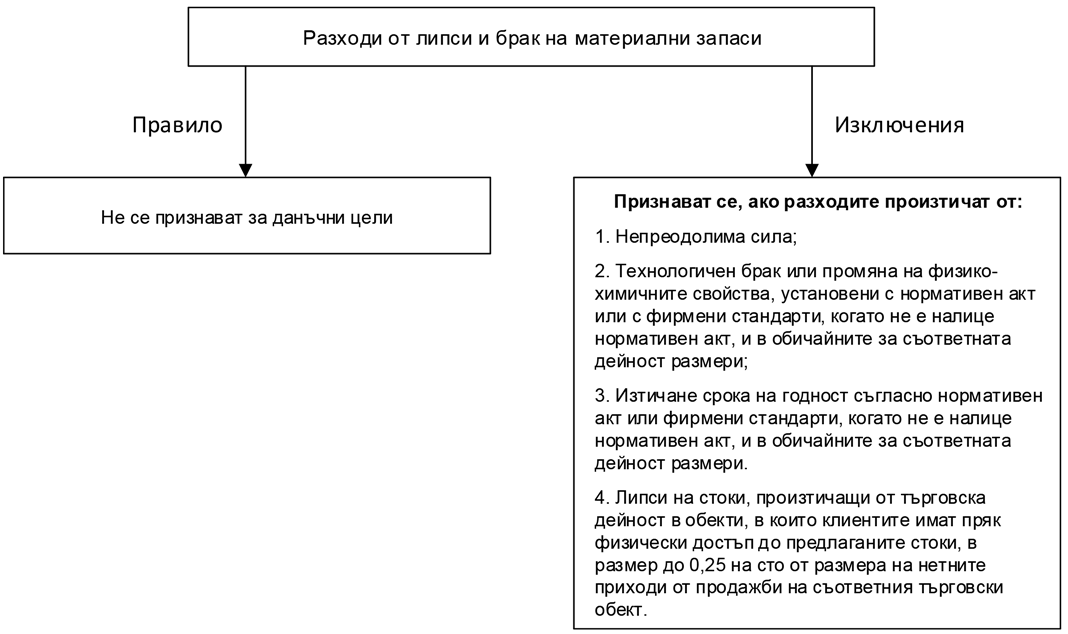

1.2. Разходи от липси и брак на материални запаси:

Материалните запаси влизат в състава на краткотрайните активи, но непризнаването на разходите от липси на материални запаси се извършва по реда на специалната норма на чл.28, ал.2 от ЗКПО, а не по реда на ал.1. Също така счетоводните разходи от брак на материални запаси не се признават за данъчни цели (чл.28, ал.2), докато разходите от брак на дълготрайни активи и на останалите краткотрайни активи са данъчно признати.

Според постановено Решение № 4511 от 01.04.2013 г. на ВАС по адм. д. № 11683/2012 г. като непреодолима сила е определено ПТП по вина на шофьор, превозващ материалните запаси. Според посоченото съдебно решение легалната дефиниция на „непреодолима сила” се съдържа в чл.306, ал.2 от ТЗ, като очертаните признаци са три - извънредност, непредвидимост и непредотвратимост на събитието. Наличието им винаги подлежи на конкретна преценка съобразно разглеждания случай. При претърпяно ПТП по вина на шофьора, събитието безспорно е с извънреден характер. За ДЗЛ то е непредвидимо, тъй като търговецът не е бил длъжен, нито е следвало да презюмира, че стоката му ще бъде бракувана вследствие на ПТП при транспортирането й. То е осъществено с превозно средство, което е собственост на дружество-превозвач, поради което не би могло да се приеме, че за ДЗЛ е съществувала възможност да предотврати ПТП. За същия осъществилото се събитие е и непредвидимо, поради което същото правилно е квалифицирано като „непреодолима сила” по смисъла на чл.306, ал.2 от ТЗ. Неговото настъпване е в пряка причинна връзка с претърпените от ДЗЛ загуби от бракуване на стоки (вафли), което наред с гореизложеното обуславя извода за установеност на хипотеза по чл.28, ал.3, т.1 от ЗКПО. Тя изключва приложението на чл.28, ал.2 от ЗКПО по отношение на спорните бракувани стоки и мотивира заключението, че осъщественото от органите по приходите увеличение на СФР на ДЗЛ е незаконосъобразно. РА в посочената му част подлежи на отмяна.

По отношение на изключението от данъчна регулация поради изтичане на срока на годност на материалните запаси (хранителни стоки) също е налице съдебна практика. Според Решение № 8927 от 19.06.2013 г. на ВАС по адм. д. № 9148/2012 г. срокът на годност на всяка една хранителна стока от процесните е посочен върху самата опаковка на стоката. Съдържанието на наличните по делото документи (Протоколи за бракуване на материални запаси), които са съставяни за брака на въпросните стоки в конкретния случай не е достатъчно, за да се установи изтичане на срока на годност на описаните в тях стоки. Както правилно е посочил органът по приходите не става безспорно ясно описаните стоки от коя партида са и в какъв конкретен срок на годност попадат. Разпоредбите на Закона за храните (чл.20 и чл.21а) задължават търговците на храни, какъвто е и ревизирания субект, да водят по подходящ начин счетоводството си, така че във всеки един момент да са установими характеристиките, в това число – срок на годност на хранителните продукти в обръщение и тяхното местонахождение. В конкретния случай, жалбоподателят не е доказал релевантните за спора доказателства – кога са закупени бракуваните стоки, от коя партида са и с какъв срок на годност. Тоест, съдържанието на Протоколите за брак не се обосновава с данни от други, предхождащи ги документи. Ето защо, правилно в РА е прието, че Протоколите за брак не са достатъчни да докажат твърдението за брак на хранителни продукти, поради изтекъл срок на годност (хипотезата по чл.28, ал.3, т.3 от ЗКПО).

Съгласно чл.28, ал.4 не се признава за данъчни цели разходът за данък по чл.79, ал.1 от ЗДДС на активи, непризнати по реда на ал.1 – 3, а на основание ал.5 не се признават за данъчни цели последващите счетоводни разходи, отчетени по повод на вземане, възникнало в резултат на липси и брак на активи, непризнати по реда на ал.1 - 4.

2. Непризнати приходи, възникнали по повод на липси и брак

Съгласно чл.29 от ЗКПО не се признават за данъчни цели счетоводните приходи, възникнали по повод на липси и брак на активи или вземане, свързано с тях, до размера на непризнатите разходи по чл.28.

Пример:

Предприятие притежава материални запаси на стойност от 38 000 лева. През Х1 година се установява, че са откраднати материални запаси на стойност 20 000 лева и предприятието отчита разход от липса.

На основание чл.28, ал.1 от ЗКПО при определяне на данъчния си финансов резултат за Х1 година, предприятието извършва увеличение на счетоводния финансов резултат с непризнатия за данъчни цели разход от липси в размер на 20 000 лв.

През Х2 година извършителят на кражбата е заловен и осъден да заплати на дружеството 22 000 лева. Постъпилата сума е отчетена като друг приход и е част от счетоводния финансов резултат за Х2 година. В този случай за Х2 година, следва да се приложи чл.29 от ЗКПО. Намалението на счетоводния финансов резултат по чл.29 от ЗКПО се извършва само до размера на непризнатите за Х1 година разходи - 20 000 лева.

(чл.28 от ЗКПО)