Фиш 2.2.2 - Непризнати разходи за данъчни цели

Непризнати разходи за данъчни цели

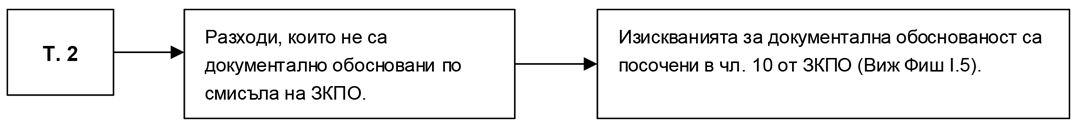

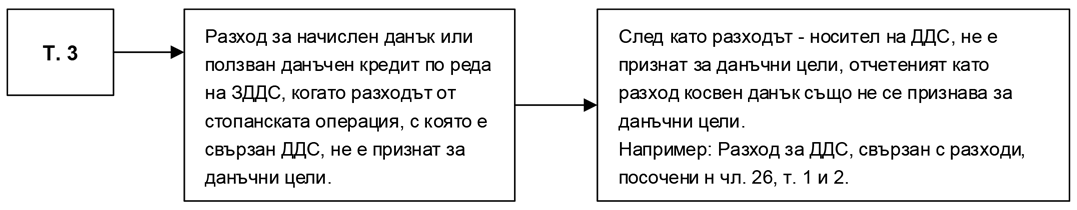

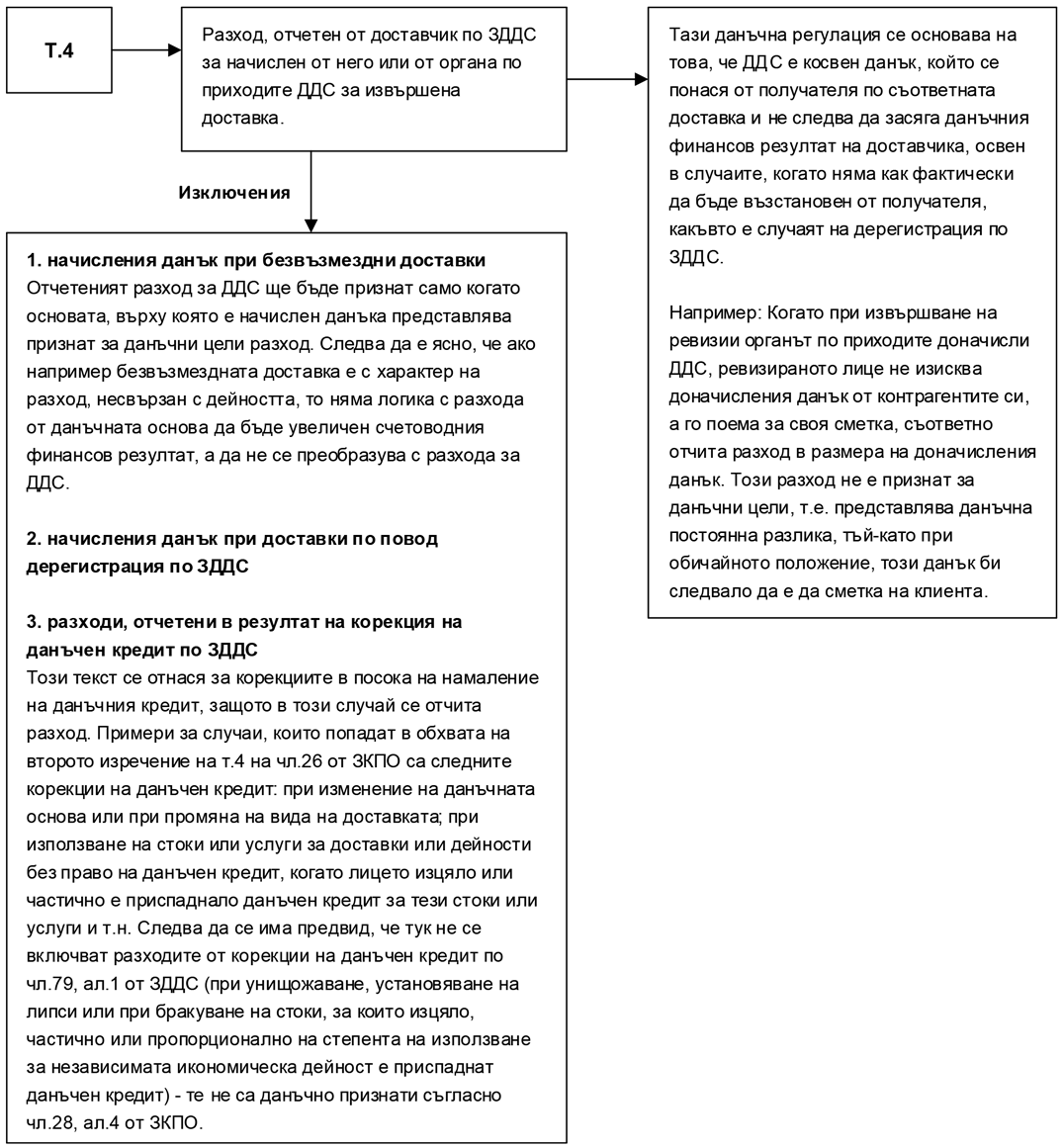

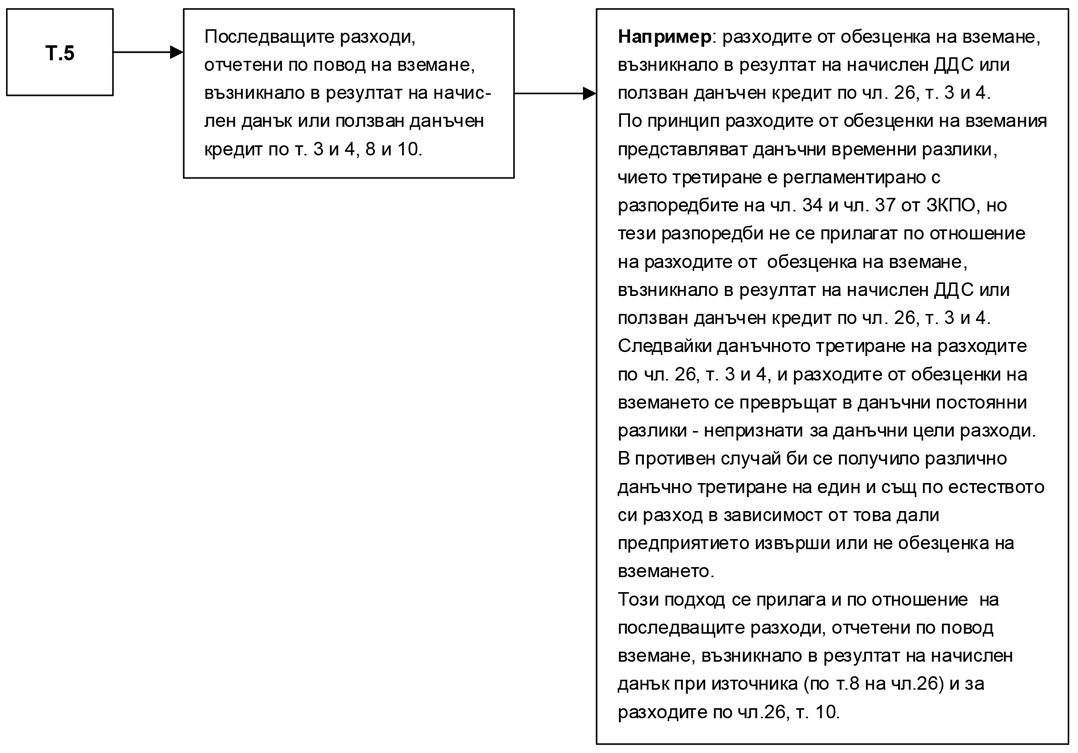

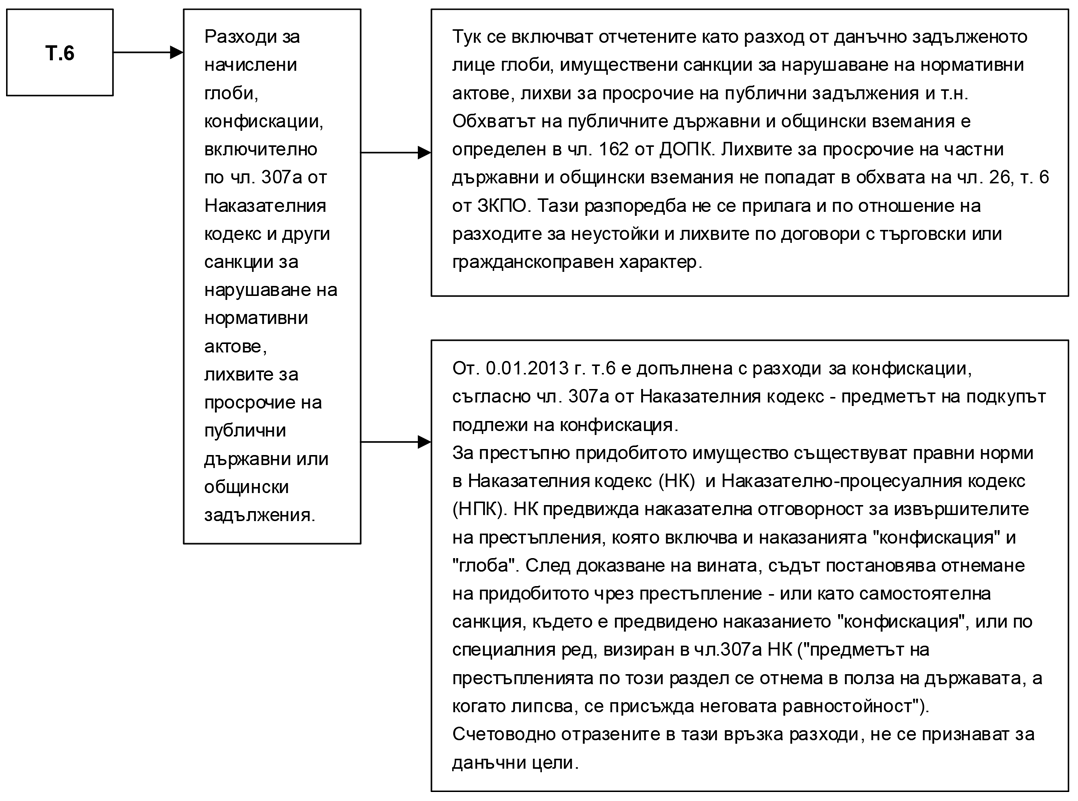

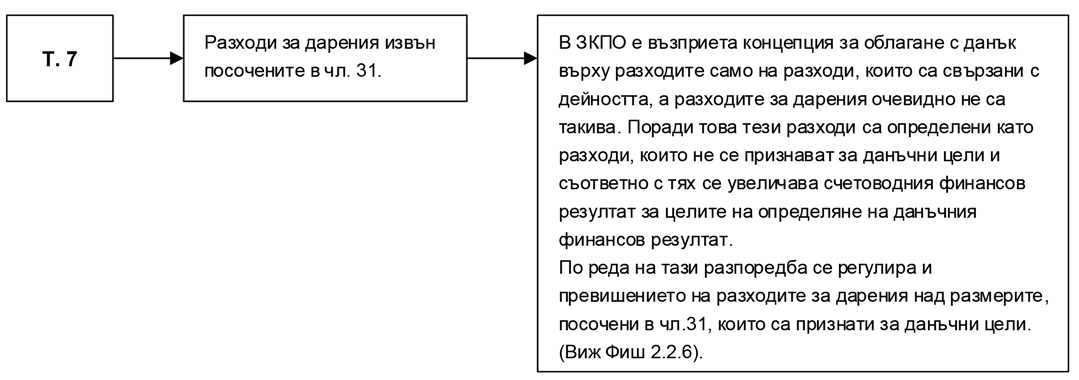

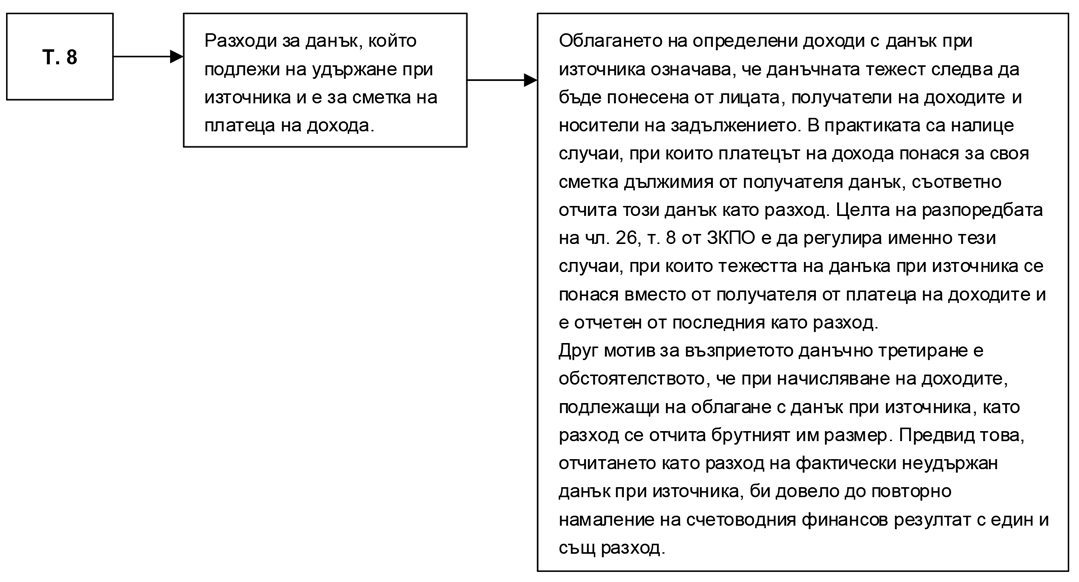

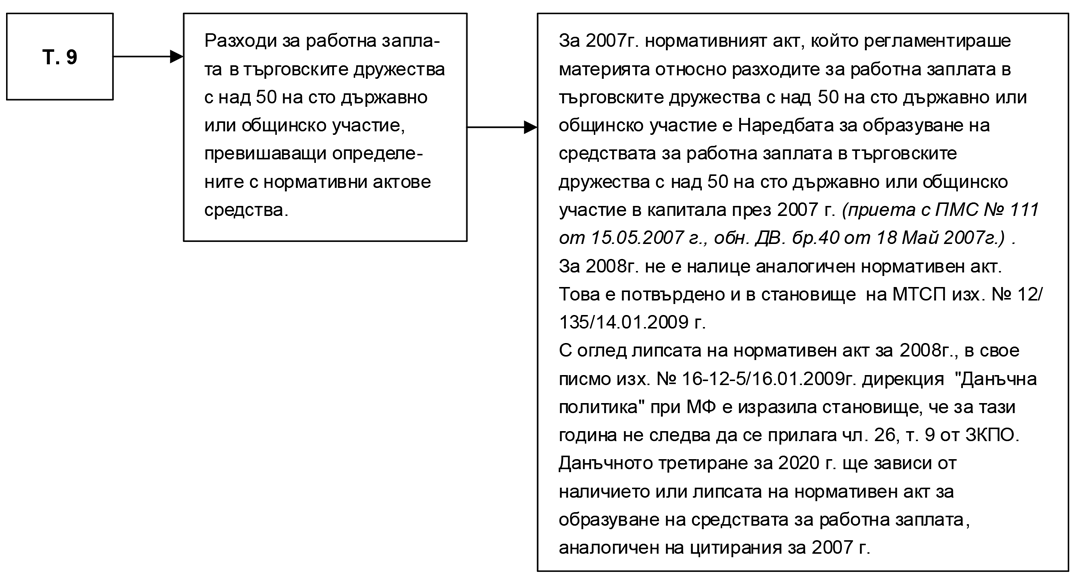

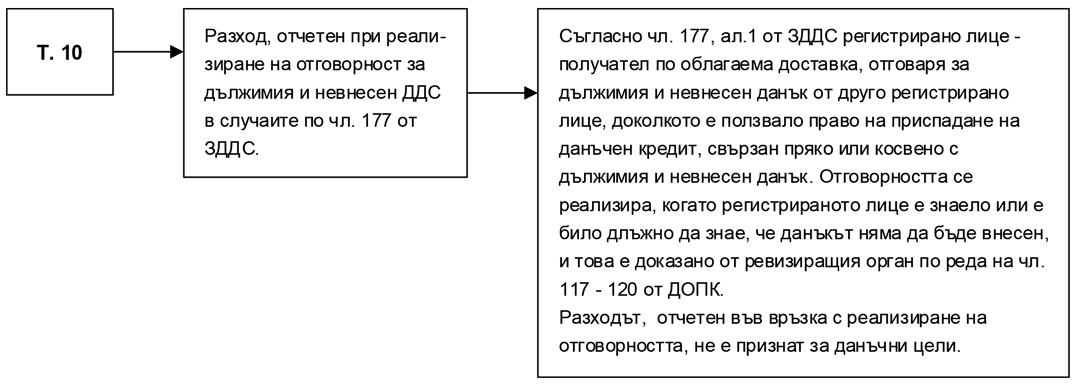

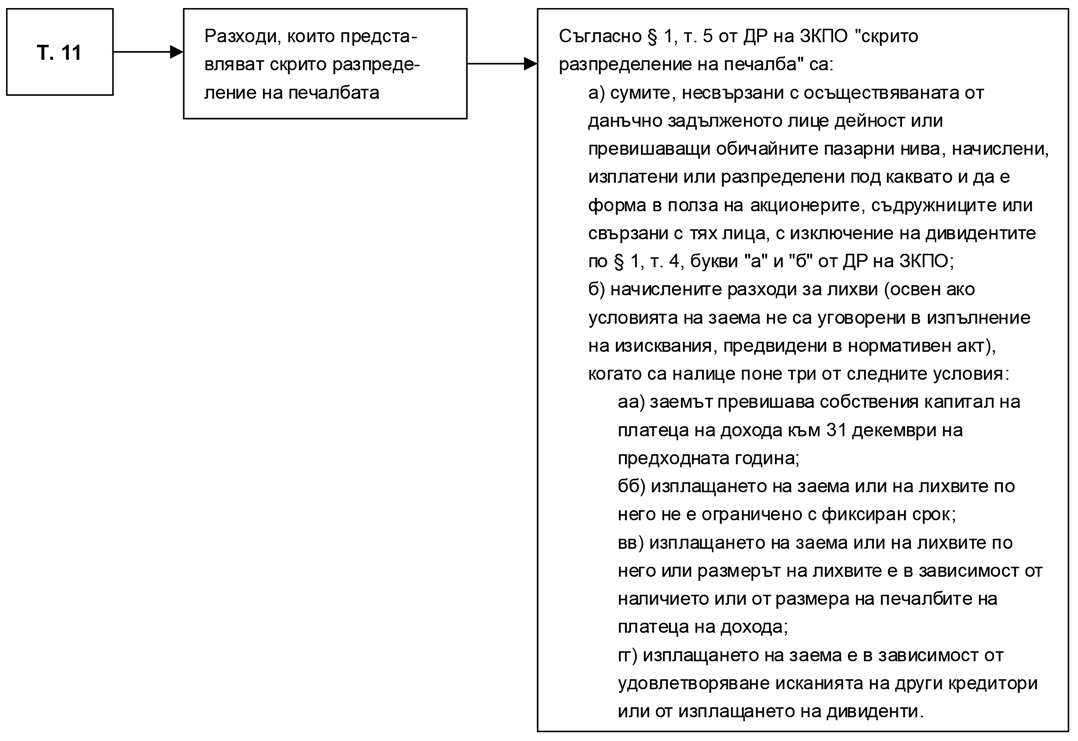

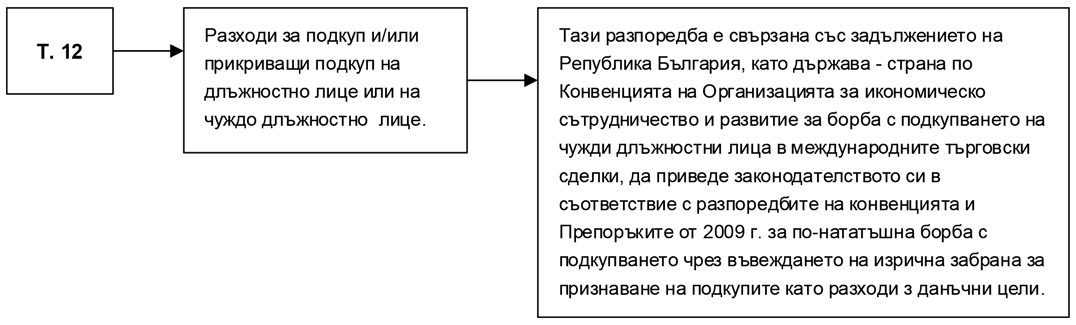

Съгласно чл.26 от ЗКПО счетоводните разходи, изброени в т.1 – т.12 на посочената разпоредба не се признават за данъчни цели:

Във връзка с даденото в чл.24, ал.3 от ЗДДФЛ право на работодателите да изберат да облагат доходите в натура, представляващи разходи в натура по смисъла на § 1, т.83 от ДР на ЗКПО с данък върху разходите по реда на същия закон, както и направените в тази връзка промени в ЗКПО по отношение на данъчното третиране на разходите в натура, свързани с лично ползване на служебни активи (вж. Раздел VII.IV „Данък върху разходите, свързани с използване на служебни активи за лични нужди” от наръчника) е необходимо да се прави разграничение по отношение на случаите, при които са налице разходи, несвързани с дейността или разходи с характер на скрито разпределение на печалбата, от тези, при които се касае за доходи в натура, подлежащи на облагане с данък върху разходите. Например:

- Ако предоставянето на активи на разположение на дадено физическото лице не е възможно да бъде третирано като възнаграждение за положен от последното труд, за оказана услуга и т.н., данъчното третиране на отчетените разходи ще е подчинено на разпоредбите на чл.26, т.1 или т. 11 от ЗКПО.

- При констатиране на лично ползване на служебни активи от лице, което не се явява наето по трудово правоотношение по смисъла на §1, т.26 от ДР на ЗДДФЛ (в т.ч. по договор за управление и контрол или по правоотношение за полагане на личен труд по смисъла на §1, т.26, б.„и“ от ДР на ЗДДФЛ). В този случай ще се приложи механизмът за данъчно третиране на скрито разпределение на печалбата по смисъла на т.5, б.„а“ на §1 от ДР на ЗКПО.

- В случаите когато използването на недвижим имот не е свързано дейността на дружеството, а удовлетворява изцяло частен интерес на собственика на последното следва да се приложи чл.26, т.11 от ЗКПО.

(чл.26 от ЗКПО)