Фиш 8.3.4 - Тристранни операции

І. Определение

Тристранна операция е доставката на стоки между три регистрирани за целите на ДДС лица в три различни държави членки А, Б и В, за които са налице едновременно следните условия:

Условия за наличието на тристранна операция – кумулативно дадени:

- А (прехвърлител) регистрирано за целите на ДДС лице в държава членка 1, извършва доставка на стока на лице Б (посредник), регистрирано за целите на ДДС лице в държава членка - 2, което след това извършва доставка на тази стока на лице В (придобиващ), регистрирано за целите на ДДС в държава членка 3.

- стоките се транспортират директно от държава членка 1 до държава членка 3;

- посредникът не е регистриран за целите на ДДС в държавите членки А и В;

- придобиващият начислява ДДС като получател по доставката (чл. 15 от ЗДДС).

Важно!

Условието по чл.15, т.3 от закона се смята за изпълнено и когато посредникът е идентифициран за целите на ДДС в държава членка А или В, но е осъществил съответното вътреобщностно придобиване под идентификационен номер по ДДС, издаден от държава членка Б (чл.9, ал.7 от ППЗДДС – нова, ДВ, бр. 3 от 08.01.2019 г., в сила от 08.01.2019 г.). Виж и решение на СЕС от 19.04.2018 г. по дело Firma Hans Bühler KG, C‑580/16.

Важно!

Този режим на облагане е приложим само за сделки между три лица, които са регистрирани за целите на ДДС в три различни държави членки.

Този режим на облагане не се прилага когато участват:

- повече от три лица и/ или

- лица/ лице, което не е регистрирано за целите на ДДС и/ или

- лица, регистрирани за целите на ДДС в една и съща държава членка, с изключение на случаите, при които е изпълнено условието на чл.9, ал.7 от ППЗДДС

- в случаите, при които прехвърлителят не е регистриран за целите на ДДС в държавата членка на отправяне на стоките или придобиващият не е регистриран за целите на ДДС в държавата членка, където стоките пристигат или завършва превозът им.

ІІ. Данъчно третиране на доставките в тристранна операция

1. Прехвърлителят извършва ВОД към посредника, която доставка е облагаема с нулева ставка. По отношение на тази доставка са приложими всички правила, отнасящи се до данъчното третиране на ВОД.

2. Посредникът извършва ВОП с място на изпълнение в държавата членка 3 (там, където стоките пристигат). Това ВОП е освободено от облагане за посредника.

3. Посредникът извършва последваща доставка на стоките до придобиващия, като тази доставка е с място на изпълнение в държавата членка 3.

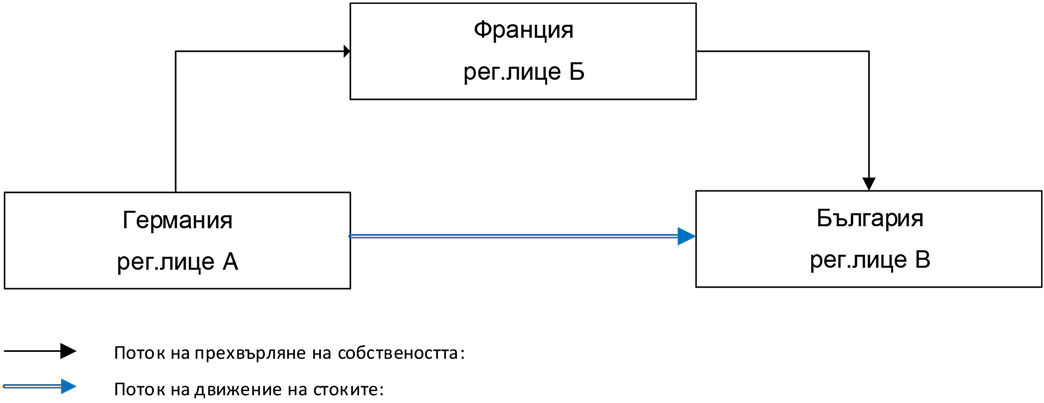

Пример: Стоката е продадена от лицето А, регистрирано за целите на ДДС във Германия (държава членка 1), на лицето Б, регистрирано за целите на ДДС във Франция (държава членка 2), което я препродава на лицето В, регистрирано по ЗДДС в България (държава членка 3). Стоката е изпратена или транспортирана директно от Германия за България. Лицето Б е регистрирано за целите на ДДС и в Германия (държава членка 1) и България (държава членка 3), но осъществява съответното ВОП под идентификационния номер по ДДС, издаден от Франция (държава членка 2).

Съгласно примера:

1. Лицето А, (прехвърлител) извършва ВОД с място на изпълнение на територията на Германия, облагаемо с нулева ставка или освободена от облагане (съгласно законодателството на Германия).

2. Лицето Б, (посредник) извършва ВОП с място на изпълнение на територията на България (чл.62, ал.5 от ЗДДС). ВОП е освободено на основание чл.65, ал.2, т.4 от ЗДДС, тъй като е извършено от лице, регистрирано за целите на ДДС в друга държава членка (Франция).

3. Лицето Б (посредник), извършва доставка с място на изпълнение на територията на България (чл.17, ал.3 от ЗДДС). Тази доставка може да бъде облагаема или освободена (ако е по Глава четвърта от ЗДДС).

4. Лицето В е придобиващ по тристранна операция и по отношение на облагаемата доставка за него възниква задължение да начисли ДДС, на основание чл.82, ал.3 от ЗДДС.

ІІІ. Данъчно третиране по ЗДДС, документиране и отчитане на доставките в тристранна операция, в зависимост от ролята на регистрираното по ЗДДС лице (прехвърлител, посредник или придобиващ)

1. Лицето, регистрирано по ЗДДС е в ролята на „ПРЕХВЪРЛИТЕЛ” в тристранната операция

Прехвърлителят извършва вътреобщностна доставка, за която се прилагат всички правила, отнасящи се до този вид доставки (виж Фиш VІІІ.ІІІ.1)

2. Лицето, регистрирано по ЗДДС, е в ролята на „ПОСРЕДНИК” в тристранната операция

А/ По отношение на осъщественото от посредника ВОП

2.1. Място на изпълнение на ВОП

В случаите, когато посредникът в тристранна операция е лице, регистрирано в България по ЗДДС, мястото на изпълнение на вътреобщностното придобиване е държавата членка, където стоките пристигат или завършва превозът им, когато са налице едновременно следните условия (чл.62, ал.5 от ЗДДС):

Условия за място на изпълнение на ВОП на посредника в тристранната операция в държавата членка на пристигане на стоките:

- посредникът в тристранна операция придобива стоките под идентификационния си номер по чл. 94, ал.2 от ЗДДС (български идентификационен №);

- лицето по т.1 осъществява последваща доставка на стоките до придобиващия в тристранната операция;

- лицето по т.1 издава фактура за доставката по т.2, отговаряща на изискванията на чл. 114, в която посочва, че е посредник в тристранната операция и че данъкът по доставката се дължи от придобиващия в тристранната операция;

- лицето по т.1 декларира доставката по т.2 във VIES-декларацията за съответния данъчен период.

2.2. Характер на ВОП – освободено ВОП

Съгласно чл.65, ал.2, т.4 от ЗДДС освободени са вътреобщностните придобивания с място на изпълнение на територията на страната на стоки от лице - посредник в тристранна операция, регистрирано за целите на ДДС в друга държава членка.

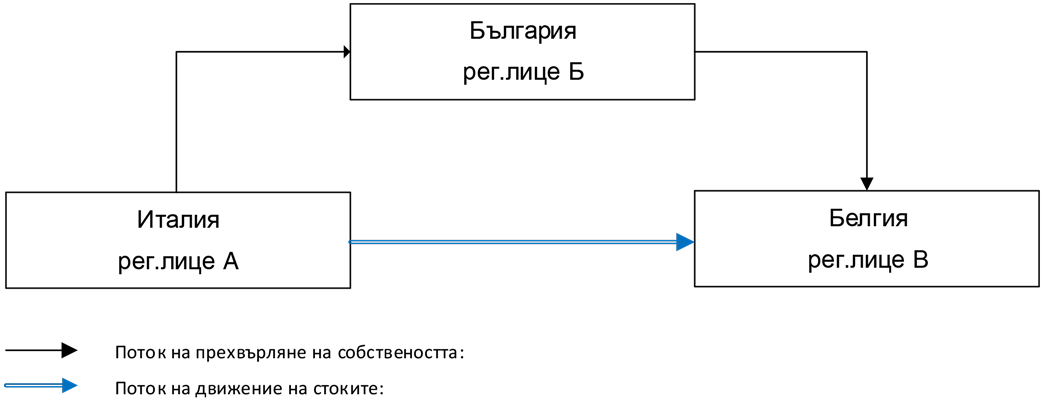

Съгласно Директива 2006/112/ЕО от 28 ноември 2006 г. аналогично е данъчното третиране в останалите държави членки, поради което за регистрираното по ЗДДС лице няма да възникне задължение за ДДС във връзка с ВОП както в държавата членка, където стоките пристигат, така и на територията на страната (в примера за посредника Б не възниква задължение по ДДС за ВОП с място на изпълнение в Белгия, както и по ЗДДС в България).

2.3. Отчитане на ВОП

На основание чл.113, ал.12 от ППЗДДС регистрираното лице - посредник в тристранна операция отразява фактурата, издадена от прехвърлителя в тристранната операция в дневника за покупките си за данъчния период, през който е отразена фактурата за доставката му към придобиващия в тристранната операция. В тези случаи колони от 9 до 14 не се попълват, като в колона „вид на документа“ се посочва код „09“, а в колона „ДО при придобиване на стоки от посредник в тристранна операция“ се посочва данъчната основа в лева от фактурата, издадена от прехвърлителя в тристранната операция. Тази данъчна основа не участва при определянето на резултата за периода.

2.4. Доказване на обстоятелствата, че лицето е посредник в тристранна операция и че място на изпълнение е в държавата членка на придобиващия по тристранната операция

Документите, с които трябва да разполага посредникът в тристранната операция за доказване, че мястото на изпълнение на изпълнение на вътреобщностното придобиване е в държавата членка на пристигане на стоките (обстоятелствата по чл.62, ал.5 от закона), са посочени в чл.9, ал.2 от ППЗДДС. Това са:

НЕОБХОДИМИ ДОКУМЕНТИ:

- фактура, издадена от прехвърлителя в тристранната операция, в която е посочен идентификационният номер по ДДС по чл. 94, ал.2 от ЗДДС на посредника;

- фактура с посочено в същата основанието за неначисляване на данък съгласно чл. 79, ал.2, т.1 от ППЗДДС, /с посочване на основанието за неначисляване на данък – “чл. 141 2006/112/ЕО”, издадена от посредника в тристранната операция, в която е посочен ДДС номерът на придобиващия в тристранната операция, издаден от държавата членка, където стоките пристигат;

- VIES-декларация за съответния данъчен период, в която е декларирана доставката, във връзка с която е издадена фактурата по т.2;

- писмено потвърждение от придобиващия в тристранната операция, удостоверяващо, че стоките са получени, в което са посочени дата и място на получаване, вид и количество на стоката, и алтернативно вид, марка и регистрационен номер на превозното средство, с което е извършен транспортът, име на лицето, предало стоките и длъжностното му качество, име на лицето, получило стоките, и длъжностното му качество или в случаите на транспорт на стоки чрез куриерска услуга - номер на товарителница (доп. - ДВ, бр. 10 от 2011 г., в сила от 01.02.2011 г., изм. - ДВ, бр. 15 от 2012 г., в сила от 21.02.2012 г.; доп. - ДВ, бр. 8 от 2016 г., в сила от 29.01.2016 г.).

2.5. Данъчно третиране при недоказаност на място на изпълнение в държавата членка на придобиващия по тристранната операция

Важно!

В случай, че посредникът не се е снабдил с необходимите документи, доказващи обстоятелства по чл.62, ал.5 от ЗДДС, до изтичане на данъчния период, следващ данъчния период, през който данъкът за вътреобщностното придобиване би станал изискуем, се счита, че вътреобщностното придобиване е с място на изпълнение на територията на страната и данъкът става изискуем от посредника. Така например, ако собствеността върху стоките е прехвърлена и едновременно с това за доставката е издадена фактура за доставката на 12 февруари, то данъкът за ВОП би станал изискуем на 12 февруари (чл.63, ал.4 от ЗДДС). Следователно крайният срок, в който посредникът следва да се снабди с необходимите документи е 31 март. Данъкът се начислява от посредника чрез издаване на протокол по чл.117, ал.2 от закона. Протоколът се издава в 15-дневен срок, считано от датата, на която данъкът е станал изискуем (чл.9, ал.3-5 от ППЗДДС). В разглеждания пример протоколът следва да се издаде в 15-дневен срок от 31 март.

2.6. Корекции при последващо доказване на качеството на посредник в тристранна операция

Процедурата за извършване на корекция в резултата на посредника от така начисления от него данък, съгласно чл.62, ал.4 от ЗДДС, е посочена в разпоредбите на чл.10 от ППЗДДС. Съгласно тези разпоредби, когато посредникът в тристранната операция се снабди с документите, след срока по чл.9, ал.3 от ППЗДДС, той коригира резултата от прилагането на чл.9, ал.4 и 5 от същия. Корекцията се извършва от посредника чрез анулиране на протокола. Анулирането се извършва в 5-дневен срок, считано от датата, на която посредникът се е снабдил с документите по чл.9, ал.2 от ППЗДДС. За анулирането не се издава нов протокол.

Б. По отношение на осъществената от посредника доставка към придобиващия в тристранната операция

2.1. Място на изпълнение на доставката - е държавата членка, където придобиващият в тристранната операция е регистриран за целите на ДДС (чл.17, ал.3 от ЗДДС) – или в посочения по-горе пример мястото на изпълнение на тази доставка е Белгия. Тази доставка може да бъде облагаема или освободена предвид съответното законодателство по мястото й на изпълнение.

2.2. Документиране на доставката

- фактура

Посредникът в тристранната операция документира доставката до придобиващия, като издава фактура по чл.114, ал.2 от ЗДДС и посочва в нея основанието за неначисляване на данъка. Основанието за неначисляване, съгласно чл.114, ал.3 от новия ЗДДС е „чл.141 2006/112/ЕО“. Тази разпоредба е от Директива 2006/112/ЕО и с нейното посочване във фактурата се документира, че е извършена доставка от посредник към придобиващия в тристранна операция, за която не е начислен данък от посредника, тъй като данъкът по нея е дължим от придобиващия.

- регистри

На основание чл.124, ал.2 от ЗДДС регистрираното лице-посредник в тристранна операция отразява фактурата, издадена от него в дневника си за продажби за данъчния период, през който е издадена фактурата за доставката към придобиващия в тристранната операция. Тази фактура се отразява в колона 25 – „ДО на доставката като посредник в тристранна операция“.

- справка-декларацията по чл.125, ал.1 от ЗДДС – доставката намира отражение в клетка 18 от справката-декларация

- VIES-декларация

Доставката следва да бъде декларирана и във VIES-декларацията за съответния данъчен период.

Полученото авансово плащане (цялостно или частично) от посредник в тристранна операция не се включва във VIES-декларацията (изречение второ на чл.117, ал.4 от ППЗДДС - доп., бр. 20 от 2013 г., в сила от 15.03.2013 г.).

3. Лицето, регистрирано по ЗДДС, е в ролята на „ПРИДОБИВАЩ” в тристранната операция

3.1. Данъкът се дължи от придобиващия, а не от доставчика - посредник в тристранната операция (чл.82, ал.3 от ЗДДС). Начисляването на данъка се извършва с протокол, който се издава в срок до 15 дни от датата, на която данъкът е станал изискуем. Тук следва да се има предвид, че за придобиващия в тристранната операция не е налице ВОП на стоки, поради което правилата за изискуемостта на данъка не се прилагат. Придобиващият е лице-платец на дължимия данък не на основание ВОП, а на основание чл.82, ал.3 от ЗДДС. Поради това данъкът става изискуем по общите правила на закона – на датата на възникване на данъчното събитие или на датата на авансовото плащане (до размера на плащането).

3.2. Издаденият протокол се включва в дневника за продажби за данъчния период, през който е издаден.

3.3. Ако придобитите стоки се използват за извършване на облагаеми доставки, придобиващият има право да приспадне като данъчен кредит така начисления данък (чл.69, ал.1, т.3 от ЗДДС).

ІV. Таблица за задълженията на регистрирани по зддс лица – участници в тристранни операции

Тристранни Операции

|

Положение на лицето, Участващо в тристранната операция |

ДДС справка-декларация |

VIES декларация |

Фактури |

Забележки |

|

Ако лицето е прехвърлител |

Декларира ВОД, облагаема с нулева ставка. |

Упоменаване на идентификационния ДДС номер на посредника и данъчната основа на ВОД |

Фактурата се издава с нулева ставка на ДДС с упоменаване на идентификационния ДДС номер на посредника. |

Това лице може да не е наясно, че участва в тристранна операция, особено когато транспортът на стоките се извършва от посредника или за негова сметка |

|

Ако лицето е посредник (купува и препродава стоките, без те да минават през територията на страната). |

Незевисимо, че доставката е с място на изпълнение извън страната на треторията на държавата членка лицето трябва да декларира тази доставка в справка-декларацията по ЗДДС. |

Упоменаване на идентификационния ДДС номер на получателя и данъчната основа на доставката.

|

Издава се фактура без ДДС на придобиващия с упоменаване на неговия идентификационен ДДС номер (краен получател на стоките). Фактурата съдържа реквизит, обозначаващ, че доставчикът е посредник по тристранна операция. Реквизит : "чл.141 2006/112/ЕО". |

Опростеният режим цели незадължаването на това лице-посредник да се регистрира за целите на ДДС в една от другите две държави и да назначава там свой представител. Неговият клиент, получател на стоките е лице-платец на данъка. |

|

Ако лицето е придобиващ по тристранната операция /краен получател на стоките/ |

Лицето е лице-платец на данъка за доставката, извършена от посредника в България. Операцията се декларира в справка-декларацията като получена доставка по чл.82, ал.2-5 от ЗДДС. |

|

|

По отношение на самоначисления на основание чл.82, ал.3 от ЗДДС данък възниква право на приспадане на данъчен кредит по общия ред на закона. |

Виж: становище на изпълнителния директор с изх. № 24-33-151#1/11/01.03.2012 г.

(чл. 15, чл. 17, чл. 62, чл. 65, чл. 82, чл. 113, от ЗДДС / чл.5 от ППЗДДС)