Фиш 7.2 - Право на данъчен кредит с оглед предназначението на стоките и услугите

Основен принцип: Право на приспадане на данъчен кредит възниква по отношение на ДДС, начислен за стоки и услуги, предназначени за целите на извършваните от регистрираното лице облагаеми доставки.

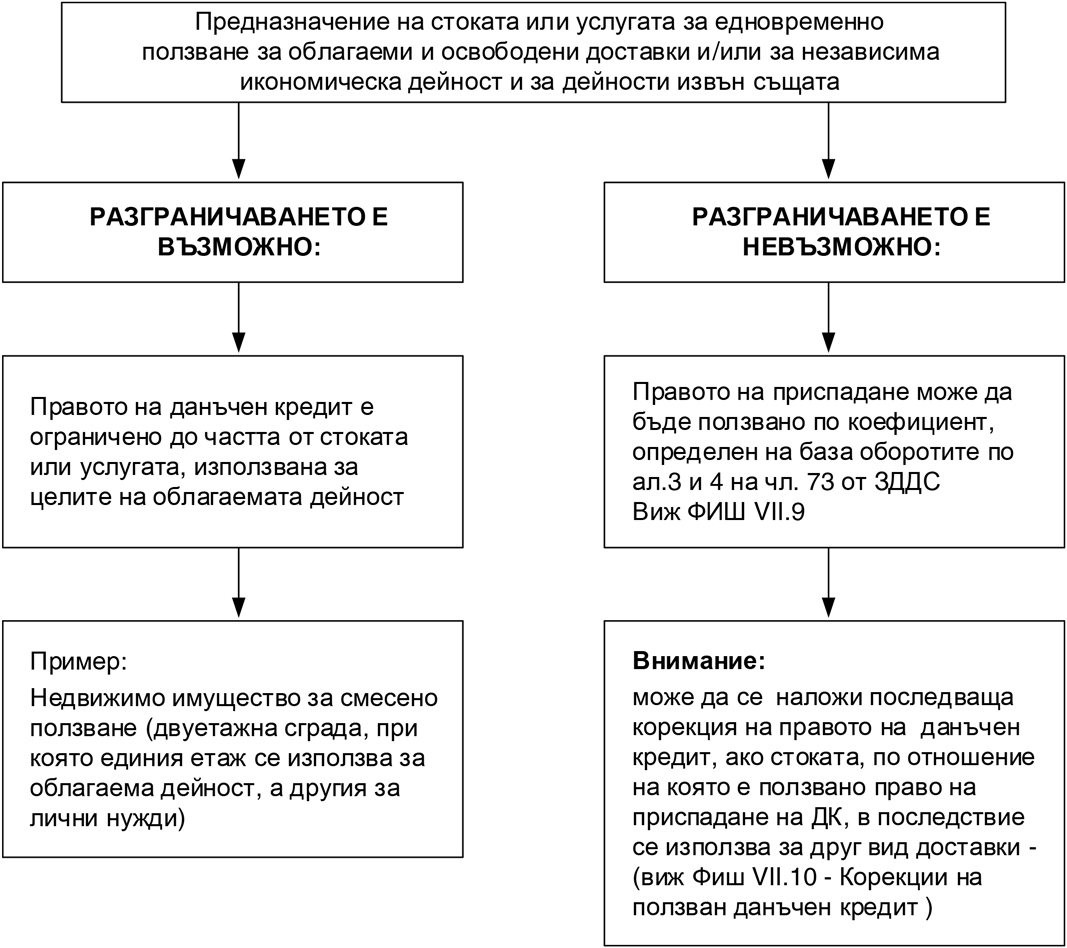

Следователно трябва да се направи разграничение в зависимост от предназначението на стоката или услугата:

А. За дейности, различни от икономическата дейност на лицето (за лични нужди на данъчно задълженото физическо лице, на собственика, на неговите работници и служители или на трети лица, както и за представителни или развлекателни цели – чл.70, ал.1, т.2 и 3 от ЗДДС) – за лицето не възниква право на приспадане на данъчен кредит за начисления му данък.

Б. За независимата икономическа дейност на регистрираното лице, свързана с извършването на:

- последващи облагаеми доставки – за лицето възниква право на приспадане на пълен данъчен кредит за начисления му във връзка с получаването на стоките и услугите данък; (изключения – таблицата на Фиш 7.6)

- последващи освободени доставки – (чл.70, ал.1, т.1 от ЗДДС) за лицето не възниква право на приспадане на данъчен кредит за начисления му във връзка с получаването на стоките и услугите данък (виж Фиш 7.6);

- при смесено и едновременно ползване на стоките или услугите:

- за независимата икономическа дейност на лицето и за дейности, различни от икономическата дейност на лицето и/или

- за последващи облагаеми и последващи освободени доставки правото на приспадане на данъчен кредит възниква съгласно таблицата по-долу.

В случаите, когато разграничаването е възможно:

1) Право на данъчен кредит пропорционално на степента на използване за независима икономическа дейност при придобиване или изграждане на недвижими имоти.

За начисления данък при придобиването или изграждане на недвижим имот, който ще се използва едновременно както за независима икономическа дейност, така и за личните нужди на данъчно задължено лице или за нуждите на собственика, на неговите работници и служители, или по-общо за цели, различни от неговата независима икономическа дейност, лицето има право на приспадане на данъчен кредит в съответствие с правилата на тази глава само за частта от начисления му данък, съответстваща на използването на имота за независима икономическа дейност (чл.71а, ал.1 от ЗДДС, нов – ДВ, бр. 97 от 2016 г., в сила от 01.01.2017 г.)

Частта от начисления данък по ал.1, съответстваща на използването на имота за независима икономическа дейност, се определя пропорционално на степента на използването на недвижимия имот за независима икономическа дейност, като начисленият данък при придобиване или изграждане на недвижимия имот се умножи по пропорцията на очакваното му използване за независима икономическа дейност спрямо общото му използване, както за независима икономическа дейност, така и за цели, различни от независимата икономическа дейност, изчислена до втория знак на десетичната запетая (чл.71а, ал.2 от ЗДДС, нов – ДВ, бр. 97 от 2016 г., в сила от 01.01.2017 г.).

За определения по реда на чл.71а, ал.2 данък за приспадане по отношение на недвижими имоти, които в рамките на независимата си икономическа дейност регистрираното лице използва както за извършване на доставки, за които има право на приспадане на данъчен кредит, така и за доставки или дейности, за които няма такова право, същото има право на частичен данъчен кредит по реда на чл.73 от закона (чл.71а, ал.3 от ЗДДС, нов – ДВ, бр. 97 от 2016 г., в сила от 01.01.2017 г.).

Пропорцията по чл.71а, ал.2 се определя чрез прилагане на критерий за разпределяне, който гарантира максимално точно изчисляване на размера на данъка, съответстващ на използването на недвижимия имот за осъществяване на независима икономическа дейност като се отчита спецификата на имота (чл.71а, ал.4 от ЗДДС, нов – ДВ, бр. 97 от 2016 г., в сила от 01.01.2017 г.).

Критерий за разпределяне, който гарантира максимално точно изчисляване на размера на данъка за определяне на пропорцията по чл.71а, ал.4 от закона, е всеки разумен времеви или количествен критерий или комбинация от двата, който отчита степента на използване за независима икономическа дейност, съобразно спецификата на съответната стока, по отношение на която се прилага (чл.61б от ППЗДДС, нов – ДВ, бр. 24 от 2017 г., в сила от 21.03.2017 г.).

Разпоредбите на чл.71а, ал.1-4 от закона се прилагат и за учредено в полза на регистрираното лице вещно право върху недвижим имот, който ще се използва едновременно както за независима икономическа дейност, така и за негови лични нужди или за нуждите на собственика, на неговите работници и служители, или по-общо за цели, различни от неговата независима икономическа дейност (чл.71а, ал.5 от ЗДДС, нов – ДВ, бр. 97 от 2016 г., в сила от 01.01.2017 г.).

При придобиване или изграждане на недвижим имот регистрираното лице избира дали да включи в стопанските си активи целия или само част от имота, която може да се обособи и разграничи. За невключената в стопанските активи част от имота не се прилагат разпоредбите на този закон. (чл.71а, ал.6 от ЗДДС, нов – ДВ, бр. 97 от 2016 г., в сила от 01.01.2017 г.)

2) Право на данъчен кредит пропорционално на степента на използване за независима икономическа дейност при производство, придобиване или внос на различни от недвижими имоти стоки, които са или биха били дълготрайни активи.

За различни от недвижими имоти стоки, които са или биха били дълготрайни активи и които ще се използват едновременно от регистрираното лице, както за извършване на независима икономическа дейност, така и за негови лични нужди или за нуждите на собственика, на неговите работници и служители, или по-общо за цели, различни от неговата независима икономическа дейност, лицето прилага разпоредбите на чл.71а, ал.1-5 от ЗДДС (чл.71б от ЗДДС, нов – ДВ, бр. 97 от 2016 г., в сила от 01.01.2017 г.)

3) Право на приспадане на данъчен кредит при производство, придобиване или внос на стоки или получаване на услуги, които не са или не биха били дълготрайни активи.

За стоки или услуги, които не са или не биха били дълготрайни активи, регистрирано лице може да упражни право на данъчен кредит за размера на данъка, съответстващ на използването на стоката или услугата в рамките на независимата икономическа дейност за извършване на доставки, за които има право на приспадане на данъчен кредит, като определи с разумен метод този размер, когато използва стоката или услугата:

- за независимата икономическа дейност и за негови лични нужди или за нуждите на собственика, на неговите работници и служители, или по-общо за цели, различни от неговата независима икономическа дейност, и/или

- в рамките на независимата си икономическа дейност за извършване на доставки, за които има право на приспадане на данъчен кредит, и за доставки или дейности, за които няма такова право, като не прилага чл.73 от ЗДДС, (чл.73б от ЗДДС, нов – ДВ, бр. 97 от 2016 г., в сила от 01.01.2017 г.).

Нови понятия:

недвижим имот и дълготраен актив – виж Фиш 5.7 – Особени случаи на определяне на данъчната основа.

(чл.70; чл.71а; чл.71б; чл.73; чл. 73а; чл.73б от ЗДДС / чл.61б от ППЗДДС)