Фиш 1.8 - Данъчно задължено лице. Независима икономическа дейност. Данъчно незадължени юридически лица

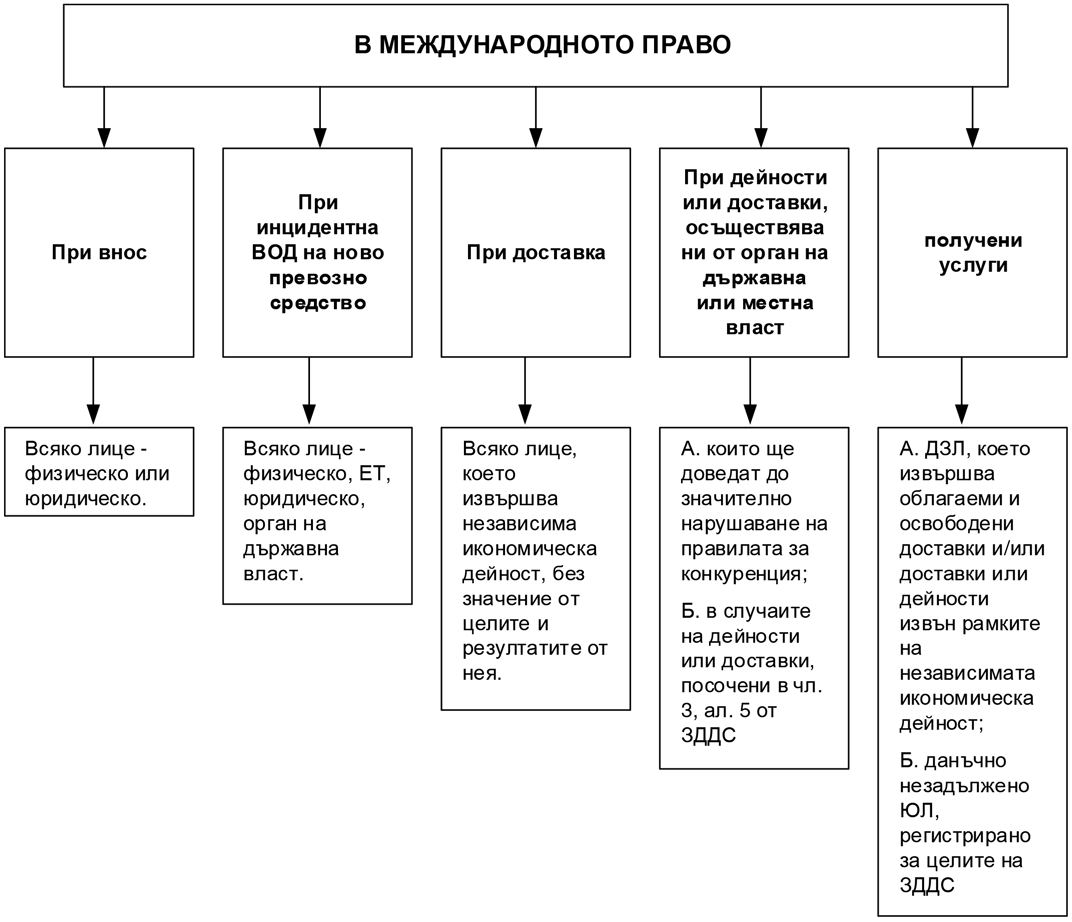

А. Данъчно задължено лице е всяко лице, което извършва независима икономическа дейност, без значение от целите и резултатите от нея (чл.3, ал.1 от ЗДДС).

Данъчно задължено лице при внос на стоки по силата на чл.2 от ППЗДДС във връзка с чл.83, ал.1 от ЗДДС е всяко физическо или юридическо лице.

Данъчно задължено лице е и всяко лице, което инцидентно извършва възмездна вътреобщностна доставка на ново превозно средство (чл.3, ал.4 от ЗДДС), (виж Фиш Х.9).

Не са данъчно задължени лица държавата, държавните и местните органи за всички извършвани от тях дейности или доставки в качеството им на орган на държавна или местна власт, включително в случаите, когато събират такси, вноски или възнаграждения за тези дейности или доставки, с изключение на:

1. посочените дейности в чл.3, ал.5, т.1 от ЗДДС;

2. доставки, извън тези по чл.3, ал.5, т.1 от ЗДДС, които ще доведат до значително нарушаване на правилата за конкуренция.

Следва да се има предвид и §1, т.7 от ДР на ЗДДС, съгласно който „дейности или доставки, извършвани от държавата, държавните и местните органи в качеството им на орган на държавната или местната власт“, са дейностите или доставките, извършени от лице, създадено със закон, когато:

а) се извършват в изпълнение на правомощията му, произтичащи от нормативен акт, и не могат да се извършват от търговец, освен ако това му е възложено със закон;

б) е установена такса с нормативен акт.

За наличие на обстоятелството, че определено лице е създадено със закон, е необходимо да има документ, който да удостоверява това обстоятелство, като например: решение за вписване в Търговския регистър или удостоверение от направено вписване в съответния регистър.

Правомощията на органа на държавна или местна власт следва да са посочени изрично в нормативен акт. Под нормативен акт следва да се имат предвид всички посочени актове в Закона за нормативните актове, като се включват и подзаконовите нормативни актове. Това се отнася и за случаите на установяването на такса с нормативен акт.

Преценката дали определен орган действа в качеството си на орган на държавната или местна власт, се прави при условията, посочени в Закона за администрацията, съответно Закона за местното самоуправление и местната администрация. Установяването на обстоятелството дали е налице значително нарушаване на правилата за конкуренция се установява от компетентния орган по Закона за защита на конкуренцията, който е Комисия за защита на конкуренцията.

Считано от 01.01.2010 г. е разширен обхватът на ДЗЛ, като към кръга от основания за третиране на лицата като ДЗЛ е добавено, че за получаването на услуги следните лица са ДЗЛ:

- частично данъчно задължени лица (които освен облагаеми доставки, извършват и освободени доставки и/или доставки или дейности извън рамките на независимата икономическа дейност);

- данъчно незадължени юридически лица, регистрирани за целите на ЗДДС.

Допълнението е съществено поради факта, че статутът на лицата е определящ за мястото на изпълнение за доставките на услуги.

Б. Независима икономическа дейност е дейността на производители, търговци и лица, предоставящи услуги, включително в областта на минното дело и селското стопанство, (чл.3, ал.2 от ЗДДС).

С Решение № 7 от 2007 г. на КС - ДВ, бр. 37 от 2007 г., доп. - ДВ, бр. 108 от 2007 г., в сила от 19.12.2007 г. изразът „както и упражняването на свободна професия, включително на частен съдебен изпълнител и нотариус“ е обявен за противоконституционен.

В Решение на Европейския люксембургски съд (Пети съдебен състав) от 29 февруари 1996 г. по Дело C-110/94 съдът се е произнесъл относно проучването за започване на определена дейност дали представлява икономическата дейност. Тезата на съда е следната:

- когато данъчният орган е приел, че компания, която е заявила намерението си да започне икономическа дейност, пораждаща облагаеми сделки, има статут на данъчно задължено лице за целите на ДДС, започването на анализ на рентабилността на предвидената дейност може да се счита за икономическа дейност по смисъла на този член, дори ако целта на този анализ е да се проучи степента на рентабилност по отношение на предвидената дейност и че,

- освен в случаите на измами или злоупотреби статутът на "данъчно задължено лице" не може да бъде отнет от компанията с обратна сила, когато - с оглед на резултатите от анализа, е взето решение да не се преминава към фаза на експлоатация, а компанията да се обяви в ликвидация, така че предвидената дейност не е породила облагаеми сделки.

Независима икономическа дейност е и всяка дейност, осъществявана редовно или по занятие срещу възнаграждение, включително експлоатацията на материално и нематериално имущество с цел получаване на редовен доход от него (чл.3, ал.2 от ЗДДС).

Необходимо е да се отбележат следните моменти:

- дейността да се извършва редовно или по занятие;

- и да се извършва срещу възнаграждение.

Извършването на търговска дейност може да се разглежда и във връзка с чл.1, ал.1 от Търговския закон (ТЗ), като там критериите могат да се разграничават на две, а именно извършване на посочената дейност или на определен вид сделки.

Извършването на дейност по занятие означава, че тази дейност трябва да се извършва като постоянна работа (системно) с цел извличане на печалба в свой частен интерес, а не да има случаен характер. Системният характер на извършваната дейност не означава определена продължителност на действията.

Следва във всеки един конкретен случай да се прави преценка дали са налице горепосочените признаци, като в чл.1, ал.2 от ТЗ е посочено изрично, че търговци са търговските дружества, т.е. – в случаите, когато търговските дружества извършват дейност, то тя винаги е търговска дейност.

По отношение на възнаграждението е важно да се отбележи, че трябва да има пряка връзка между извършената услуга/доставка и полученото възнаграждение. В таза насока се произнесъл Европейският люксембургски съд по дело 102/86.

Понятието пряка връзка, което окачествява възмездна доставка, е било определено от Съда на Европейските общности (виж Фиш 2.2 ).

Предоставянето на концесии от държавата и общините вече подлежи на облагане с ДДС – тази промяна се базира на решение на Съда на ЕС по дело С-174/06.

В чл.3, ал.5, т.1, буква “м” накрая се поставя запетая и се добавя „както и възлагането на концесия за строителство, концесия за услуги, концесия за ползване и предоставянето на концесия за добив;” (доп. – ДВ, бр. 94 от 2010 г., бр. 96 от 2017 г., в сила от 02.01.2018 г.).

В резултат на направеното допълнение предоставянето на концесия ще се счита за независима икономическа дейност, извършвана от органите на местната и държавната власт.

До 31.12.2010 г. предоставянето на концесии не подлежеше на облагане с ДДС. От 1 януари 2011 г. обаче предоставянето на концесии от държавата и общините се облага с 20% ДДС. Съгласно преходните разпоредби на ЗДДС, ДДС ще се начислява и върху такси, дължими въз основа на концесионни договори, сключени преди 1 януари 2011 г., за които данъчното събитие възниква след 1 януари 2011 г. За плащанията след 1 януари 2011 г. по концесионни договори, сключени преди тази дата, ще се счита, че ДДС не е включен в договореното възнаграждение.

Считано от 01.01.2013 г. (ДВ, бр. 94/2012 г.) в чл.3, ал.5, т.1 на ЗДДС е създадена буква “о”, съгласно която услугите, предоставяни от държавен съдебен изпълнител, са облагаеми.

Тази промяна е извършена във връзка с отстраняване несъответствието между ЗДДС и Директива 2006/112/ЕС на Съвета.

Не е независима икономическа дейност дейността (чл.3, ал.3 от ЗДДС):

1. осъществявана от физически лица по трудово правоотношение или по правоотношение, приравнено на трудово;

2. на физическите лица, които не са еднолични търговци, за осъществяваната от тях дейност, уредена в закон, по управление и контрол на юридически лица.

В. Данъчно незадължено юридическо лице е юридическо лице, което не е данъчно задължено по смисъла на чл.3, ал.1 – 5 от ЗДДС и което извършва вътреобщностно придобиване на стоки (чл.4 от ЗДДС).

По отношение на това дали едно лице е данъчно задължено лице е приложимо посоченото във Фиш І.8, т.1, а по отношение на факта дали е налице вътреобщностно придобиване на стоки е приложимо посоченото във Фиш 8.3.2.

(чл.3; чл.4 от ЗДДС / чл.1 от ТЗ):