КРМСФО Разяснение 16 - Хеджиране на Нетна Инвестиция в Чуждестранна Дейност

I. ПРЕПРАТКИ

- МСС 8 Счетоводна политика, промени в счетоводните приблизителни оценки и грешки,

- МСС 21 Ефекти от промените в обменните курсове,

- МСС 39 Финансови инструменти: признаване и оценяване,

- МСФО 9 Финансови инструменти

II. ОБЩА ИНФОРМАЦИЯ

1. Много отчитащи се предприятия имат инвестиции в чуждестранни дейности (както са определени в МСС 21, параграф 8). Тези чуждестранни дейности може да са дъщерни дружества, асоциирани дружества, съвместни предприятия или клонове. МСС 21 изисква предприятието да определи функционалната валута на всяка от своите чуждестранни дейности като валута на първичната икономическа среда на тази дейност. При преизчисляване на резултатите и финансовото състояние на чуждестранна дейност във валутата на представяне предприятието е длъжно да признава разликите от промените в обменните курсове в друг всеобхватен доход до освобождаване от чуждестранната дейност.

2. Отчитането на хеджиране на валутния риск, произтичащ от нетна инвестиция в чуждестранна дейност, се прилага само когато нетните активи на тази чуждестранна дейност са включени във финансовите отчети [1]. Хеджираната позиция по отношение на валутния риск, произтичащ от нетната инвестиция в чуждестранна дейност, може да бъде сумата на нетните активи, равна или по-малка от балансовата стойност на нетните активи на чуждестранната дейност.

3. МСФО 9 изисква определяне на отговарящите на условията хеджирана позиция и хеджиращи инструменти в хеджиращо взаимоотношение. Ако има определено хеджиращо взаимоотношение, в случай на хеджиране на нетна инвестиция, печалбата или загубата от хеджиращия инструмент, който е определен като ефективно хеджиране на нетната инвестиция, се признава в друг всеобхватен доход и се включва в разликите от обменните курсове, възникващи от преизчисляване на резултатите и финансовото състояние на чуждестранната дейност.

4. Предприятие с множество чуждестранни дейности може да е изложено на редица валутни рискове. Настоящото Разяснение предоставя насоки за идентифициране на валутни рискове, отговарящи на изискванията за хеджиран риск при хеджиране на нетна инвестиция в чуждестранна дейност.

5. МСФО 9 позволява предприятието да определи деривативен или недеривативен финансов инструмент (или комбинация от деривативен и недеривативен финансови инструменти) като хеджиращи инструменти на валутния риск. Настоящото разяснение предоставя насоки къде в групата трябва да се държат хеджиращи инструменти, с които се хеджира нетна инвестиция в чуждестранна дейност, за да отговарят на изискванията за отчитане на хеджирането.

6. МСС 21 и МСФО 9 изискват кумулативните суми, признати в друг всеобхватен доход, отнасящи се както към разликите от обменни курсове, възникващи от преизчисляване на резултатите и финансовото състояние на чуждестранна дейност, така и към печалбата или загубата от хеджиращ инструмент, който е определен като ефективно хеджиране на нетната инвестиция, да бъдат прекласифицирани от собствен капитал към печалба или загуба като корекция от прекласификация, когато предприятието майка се освободи от чуждестранната дейност. Настоящото разяснение предоставя насоки как предприятието следва да определи сумите, които трябва да се прекласифицират от собствен капитал към печалба или загуба както за хеджиращия инструмент, така и за хеджираната позиция.

III. ОБХВАТ

7. Настоящото разяснение се прилага към предприятие, което хеджира валутния риск, произтичащ от неговите нетни инвестиции в чуждестранни дейности, и желае да изпълни изискванията за отчитане на хеджирането в съответствие с МСФО 9. За удобство настоящото разяснение нарича такова предприятие предприятие майка, а финансовите отчети, в които са включени нетните активи на чуждестранните дейности, консолидирани финансови отчети. Всички препратки към предприятие майка се прилагат равносилно към предприятие, което има нетна инвестиция в чуждестранна дейност, която е съвместно предприятие, асоциирано предприятие или клон.

8. Настоящото разяснение се прилага само към хеджиране на нетни инвестиции в чуждестранна дейност; то не следва да се прилага по аналогия към отчитане на други видове хеджиране.

IV. ВЪПРОСИ

9. Инвестиции в чуждестранни дейности могат да бъдат държани пряко от предприятие-майка или косвено от негово дъщерно предприятие или дъщерни предприятия. Разгледаните в настоящето Разяснение въпроси са:

а) характерът на хеджирания риск и сумата на хеджираната позиция, за които може да се определи хеджиращо взаимоотношение:

i) дали предприятието-майка може да определи като хеджиран риск само разликите от обменни курсове, произтичащи от разликата между функционалните валути на предприятието-майка и неговата чуждестранна дейност, или може да определи също като хеджиран риск разликите от обменни курсове, произтичащи от разликата между валутата на представяне в консолидираните финансови отчети на предприятието-майка и функционалната валута на чуждестранната дейност;

ii) ако предприятието-майка държи чуждестранната дейност косвено, дали хеджираният риск може да включва само разликите от обменни курсове, произтичащи от разликата във функционалните валути на чуждестранната дейност и нейното непосредствено предприятие-майка, или хеджираният риск може да включва също разликите от обменни курсове между функционалната валута на чуждестранната дейност и всяко междинно или крайно предприятие-майка (т.е. дали фактът, че нетната инвестиция в чуждестранната дейност се държи чрез междинно предприятие-майка засяга икономическия риск на крайното предприятие-майка);

б) къде в групата може да се държи хеджиращият инструмент:

i) дали може да се установи хеджиращо взаимоотношение, отговарящо на изискванията за отчитане, само ако предприятието, хеджиращо своята нетна инвестиция, е страна по хеджиращия инструмент, или всяко предприятие в групата, независимо от функционалната му валута, може да държи хеджиращия инструмент;

ii) дали характерът на хеджиращия инструмент (деривативен или недеривативен) или методът на консолидация засяга оценката на ефективността на хеджирането;

в) какви суми следва да се прекласифицират от собствен капитал към печалба или загуба като корекции за прекласифициране при освобождаване от чуждестранната дейност:

i) при освобождаване от чуждестранна дейност, която е била хеджирана, какви суми от резерва от преизчисляване на чужда валута на предприятието-майка по отношение на хеджиращия инструмент и по отношение на тази чуждестранна дейност следва да се прекласифицират от собствен капитал към печалба или загуба в консолидираните финансови отчети на предприятието-майка;

ii) дали методът на консолидация засяга определянето на сумите, които трябва да се прекласифицират от собствен капитал към печалба или загуба.

V. КОНСЕНСУС

V.I. Характер на хеджирания риск и сумата на хеджираната позиция, за които може да се определи хеджиращо взаимоотношение

10. Отчитането на хеджиране може да се прилага само към разликите от обменни курсове, възникващи между функционалната валута на чуждестранната дейност и функционалната валута на предприятието-майка.

11. При хеджиране на валутните рискове, възникващи от нетна инвестиция в чуждестранна дейност, хеджираната позиция може да бъде сума на нетните активи, равна или по-малка от балансовата стойност на нетните активи на чуждестранната дейност в консолидираните финансови отчети на предприятието-майка. Балансовата стойност на нетните активи на чуждестранна дейност, която може да бъде определена като хеджирана позиция в консолидираните финансови отчети на предприятието-майка, зависи от това дали предприятие-майка на чуждестранната дейност от по-ниско ниво е прилагало отчитане на хеджиране за всички или част от нетните активи на тази чуждестранна дейност и това отчитане е било поддържано в консолидираните финансови отчети на предприятието-майка.

12. Хеджираният риск може да се определи като валутната експозиция, възникваща между функционалната валута на чуждестранната дейност и функционалната валута на предприятието-майка (непосредствено, междинно или крайно предприятие-майка) на тази чуждестранна дейност. Фактът, че нетната инвестиция се държи чрез междинно предприятие-майка не засяга характера на икономическия риск, възникващ от валутната експозиция на крайното предприятие-майка.

13. Експозиция на валутен риск, възникващ от нетна инвестиция в чуждестранна дейност, може да отговаря на изискванията за отчитане на хеджиране само веднъж в консолидираните финансови отчети. Следователно ако едни и същи нетни активи на чуждестранна дейност са хеджирани от повече от едно предприятие-майка в рамките на групата (например и пряко, и косвено предприятие-майка) за един и същи риск, само едно хеджиращо взаимоотношение ще отговаря на изискванията за отчитане на хеджиране в консолидираните финансови отчети на крайното предприятие-майка. Хеджиращо взаимоотношение, определено от едно предприятие-майка в неговите консолидирани финансови отчети, не следва да се води от предприятие-майка на по-високо ниво. Ако обаче не е водено от предприятие-майка на по-високо ниво, отчитането на хеджиране от предприятието-майка на по-ниско ниво задължително се сторнира, преди да се признае отчитане на хеджиране от предприятието-майка на по-високо ниво.

V.II. Къде може да се държи хеджиращият инструмент

14. Деривативен или недеривативен инструмент (или комбинация от деривативен или недеривативен инструменти) може да се определи като хеджиращ инструмент при хеджиране на нетна инвестиция в чуждестранна дейност. Хеджиращият инструмент(и) може да бъде държан от всяко предприятие или предприятия в рамките на групата при условие че са удовлетворени изискванията за определяне, документиране и ефективност по параграф 6.4.1 от МСФО 9, отнасящи се до хеджирането на нетна инвестиция. По-конкретно, стратегията на хеджиране на групата следва да бъде ясно документирана поради възможността от различни определяния на различни нива в групата.

15. За целите на оценяване на ефективността, промяната в стойността на хеджиращия инструмент по отношение на валутния риск се изчислява чрез препратка към функционалната валута на предприятието-майка, спрямо функционалната валута на което се измерва хеджираният риск, в съответствие с документацията на отчитането на хеджирането. В зависимост от това къде се държи хеджиращият инструмент, при отсъствие на отчитане на хеджиране общият размер на промяната в стойността може да се признае в печалба или загуба, в друг всеобхватен доход или и двете. Оценката на ефективността обаче не се засяга от това, дали промяната в стойността на хеджиращия инструмент е призната в печалба или загуба или в друг всеобхватен доход. Като част от прилагането на отчитане на хеджирането, цялата ефективна част от промяната се включва в друг всеобхватен доход. Оценката на ефективността не се засяга от това дали хеджиращият инструмент е деривативен или недеривативен инструмент или от метода на консолидация.

V.III. Освобождаване от хеджирана чуждестранна дейност

16. При освобождаване от чуждестранна дейност, която е била хеджирана, сумата, прекласифицирана към печалба или загуба като корекция от прекласификация от резерва за преизчисляване на чуждестранна валута в консолидираните финансови отчети на предприятието-майка по отношение на хеджиращия инструмент, е сумата, чието установяване се изисква съгласно параграф 6.5.14 от МСФО 9. Тази сума е кумулативната печалба или загуба от хеджиращия инструмент, която е била определена като ефективно хеджиране.

17. Сумата, прекласифицирана към печалба или загуба от резерва от преизчисляване на чуждестранна валута в консолидираните финансови отчети на предприятието-майка по отношение на нетната инвестиция в тази чуждестранна дейност в съответствие с МСС 21, параграф 48, е сумата, включена в този резерв от преизчисляване на чуждестранна валута на предприятието-майка по отношение на тази чуждестранна дейност. В консолидираните финансови отчети на крайното предприятие-майка агрегираната нетна сума, призната в резерва от преизчисляване на чуждестранна валута по отношение на всички чуждестранни дейности, не се засяга от метода на консолидация. Дали обаче крайното предприятие-майка използва директния метод на консолидация или метода „стъпка по стъпка“ може да засегне сумата, включена в неговия резерв от преизчисляване на чуждестранна валута по отношение на отделна чуждестранна дейност. Използването на метода на консолидация „стъпка по стъпка“ може да доведе до прекласифициране към печалба или загуба на сума, различна от тази, използвана за определяне ефективността на хеджирането. Тази разлика може да се елиминира като се определи сумата, отнасяща се до тази чуждестранна дейност, която би възникнала, ако бе използван директният метод на консолидация. Тази корекция не се изисква от МСС 21. Това обаче е избор на счетоводна политика, която трябва да се следва последователно за всички нетни инвестиции.

VI. ДАТА НА ВЛИЗАНЕ В СИЛА

18. Предприятието прилага настоящото Разяснение за годишните периоди, започващи на или след 1 октомври 2008 година. Предприятието прилага изменението на параграф 14, въведено с издадените през април 2009 г. Подобрения на МСФО за годишните периоди, започващи на или след 1 юли 2009 г. Разрешава се по-ранното прилагане и на двете. Ако предприятието прилага настоящото Разяснение за период, започващ преди 1 октомври 2008 г., или изменението на параграф 14 преди 1 юли 2009 г., то оповестява този факт.

18Б. С МСФО 9, публикуван през юли 2014 г., се изменят параграфи 3, 5-7, 14, 16, НП1 и НП8 и се заличава параграф 18A. Предприятието прилага тези изменения, когато прилага МСФО 9.

VII. ПРЕМИНАВАНЕ

19. МСС 8 определя как предприятието прилага промяна в счетоводната политика в резултат от първоначалното прилагане на Разяснение. Предприятието не е длъжно да спазва тези изисквания, когато прилага за първи път Разяснението. Ако предприятието е определило хеджиращ инструмент като хедж на нетна инвестиция, но този хедж не отговаря на условията за отчитане на хеджиране в настоящото Разяснение, предприятието прилага МСС 39, за да преустанови това отчитане на хеджиране от бъдеща дата.

VIII. Допълнение

Насоки за прилагане

Това приложение представлява неразделна част от Разяснението.

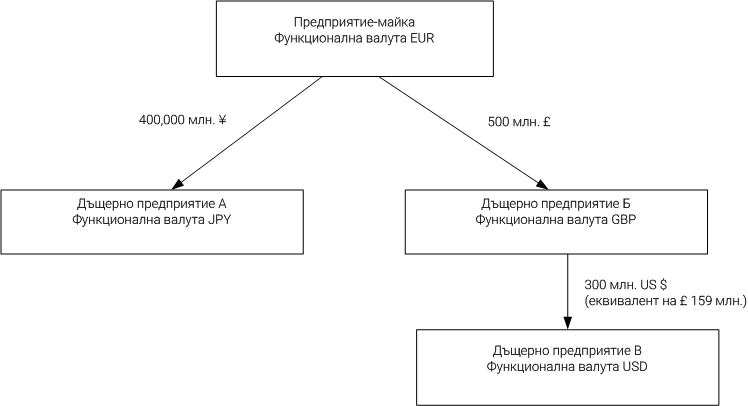

НП1. Настоящото допълнение илюстрира прилагането на разяснението при използване на посочената по-долу корпоративна структура. Във всички случаи описаните хеджиращи взаимоотношения се подлагат на тест за ефективност в съответствие с МСФО 9, макар че самият тест не се разглежда в настоящото допълнение. Предприятието майка, което е крайното предприятие майка, представя своите консолидирани финансови отчети в своята функционална валута евро (EUR). Всяко от дъщерните дружества е притежавано изцяло. Нетната инвестиция на предприятието майка от 500 милиона GBP в Дъщерно дружество Б (функционална валута британски лири (GBP) включва еквивалент на 159 млн. GBP от нетната инвестиция на Дъщерно дружество Б от 300 млн. USD в Дъщерно дружество В (функционална валута щатски долар (USD). С други думи, нетните активи на Дъщерно дружество Б, различни от нетната му инвестиция в Дъщерно дружество В, са 341 млн. GBP.

VIII.I. Характер на хеджирания риск, за който може да се определи хеджиращо взаимоотношение (параграфи 10-13)

НП2. Предприятието-майка може да хеджира нетната си инвестиция във всяко от дъщерните дружества А, Б и В срещу валутния риск между съответните им функционални характеристики (японски йени (JPY), британски лири и щатски долари) и еврото. Освен това, предприятието-майка може да хеджира валутния риск USD/GBP между функционалните валути на Дъщерно предприятие Б и Дъщерно предприятие В. В консолидираните си финансови отчети Дъщерно предприятие Б може да хеджира своята нетна инвестиция в Дъщерно предприятие В срещу валутния риск между техните функционални валути щатски долари и британски лири. В следните примери определеният риск е валутният риск на обменни курсове при спот сделки, тъй като хеджиращите инструменти не са деривативи. Ако хеджиращите инструменти бяха форуърдни договори, предприятието-майка можеше да определи форуърдния валутен риск.

VIII.II. Сума на хеджираната позиция, за която може да се определи хеджиращо взаимоотношение (параграфи 10-13)

НП3. Предприятието-майка желае да хеджира валутния риск от своята нетна инвестиция в Дъщерно предприятие В. Да приемем, че Дъщерно предприятие А има външен заем от 300 млн. US$ Нетните активи на Дъщерно предприятие А в началото на отчетния период са 400,000 млн. ¥, включително постъпленията от външния заем от 300 млн. US$.

НП4. Хеджираната позиция може да бъде сума на нетни активи равна или по-малка от балансовата стойност на нетната инвестиция на предприятието-майка в Дъщерно предприятие В (300 млн. US$) в консолидираните му финансови отчети. В своите консолидирани финансови отчети предприятието-майка може да определи външния заем от 300 млн. US$ в Дъщерно предприятие A като хедж на валутния риск на спот курса EUR/USD, свързан с неговата нетна инвестиция от 300 млн. US$ в Дъщерно предприятие В. В този случай и разликата от обменния курс EUR/USD във външния заем от 300 млн. US$ в Дъщерно предприятие A, и разликата от обменния курс EUR/USD в нетната инвестиция от 300 млн. US$ в Дъщерно предприятие В се включват в резерва от преизчисляване на чуждестранна валута в консолидираните финансови отчети на предприятието-майка след прилагането на счетоводно отчитане на хеджирането.

НП5. При отсъствие на отчитане на хеджирането, общата разлика от обменния курс USD/EUR във външния заем от 300 млн. US$ в Дъщерно предприятие А се признава в консолидираните финансови отчети на предприятието-майка по следния начин:

- промяната в обменния курс по спот сделки курс USD/JPY, преизчислена в евро, в печалба или загуба, и

- промяната в обменния курс по спот сделки JPY/EUR в друг всеобхватен доход.

Вместо определянето в параграф НП4, в своите консолидирани финансови отчети предприятието-майка може да определи външния заем от 300 млн. US$ в Дъщерно предприятие А като хедж на риска от обменния курс по спот сделки GBP/USD между Дъщерно предприятие В и Дъщерно предприятие Б. В този случай общата разлика от обменни курсове USD/EUR във външния заем от 300 млн. US$ в Дъщерно предприятие А се признава в консолидираните финансови отчети на предприятието-майка по следния начин:

- промяната в обменния курс по спот сделки GBP/USD в резерва от преизчисление на чуждестранна валута, отнасящ се до Дъщерно предприятие В,

- промяната в обменния курс по спот сделки курс GBP/JPY, преизчислена в евро, в печалба или загуба, и

- промяната в обменния курс по спот сделки JPY/EUR в друг всеобхватен доход.

НП6. Предприятието-майка не може да определи външния заем от 300 млн. US$ в Дъщерно предприятие А като хедж нито на риска от обменния курс по спот сделки EUR/USD, нито на риска от обменния курс по спот сделки GBP/USD в своите консолидирани финансови отчети. Един единствен хеджиращ инструмент може да хеджира един и същ определен риск само веднъж. Дъщерно предприятие Б не може да прилага отчитане на хеджиране в своите консолидирани финансови отчети, тъй като хеджиращият инструмент се държи извън рамките на групата, състояща се от Дъщерно предприятие Б и Дъщерно предприятие В.

VIII.III. Къде в групата може да се държи хеджиращият инструмент (параграфи 14 и 15)?

НП7. Както е отбелязано в параграф НП5, общата промяна в стойността по отношение на валутния риск на външния заем от 300 млн. US$ в Дъщерно предприятие А се записва и в печалба и загуба (риск на USD/JPY при спот сделки), и в друг всеобхватен доход (риск на EUR/JPY при спот сделки) в консолидираните финансови отчети на предприятието-майка при отсъствие на отчитане на хеджиране. И двете суми се включват с цел оценяване ефективността на хеджирането, определено в параграф НП4, тъй като промяната в стойността и на хеджиращия инструмент, и на хеджираната позиция се изчисляват с препратка към евро – функционална валута на предприятието-майка спрямо щатски долар – функционална валута на Дъщерно предприятие В, в съответствие с документацията на хеджирането. Методът на консолидация (т.е. директен метод или „стъпка по стъпка“) не засяга оценката на ефективността на хеджирането.

VIII.IV. Суми, признавани в печалба или загуба при освобождаване от чуждестранна дейност (параграфи 16 и 17)

НП8. Когато Дъщерно предприятие В бъде извадено от употреба, сумите, прекласифицирани към печалба или загуба в консолидираните финансови отчети на предприятието майка от неговия резерв от преизчисляване на чуждестранна валута (РПЧВ), са:

а) по отношение на външния заем от 300 млн. USD на Дъщерно предприятие А сумата, която МСФО 9 изисква да бъде установена, т.е. общата промяна в стойността по отношение на риска от обменните курсове, призната в друг всеобхватен доход като ефективна част от хеджирането; и

б) по отношение на нетната инвестиция от 300 млн. US$ в Дъщерно предприятие В сумата, определена по метода на консолидация на предприятието. Ако предприятието-майка използва директния метод, неговият РПЧВ по отношение на Дъщерно предприятие В ще се определи директно от обменния курс EUR/USD. Ако предприятието-майка използва метода „стъпка по стъпка“, неговият РПЧВ по отношение на Дъщерно предприятие В ще се определи от РПЧВ, признат от Дъщерно предприятие Б, като отразява обменния курс GBP/USD, преизчислен във функционалната валута на предприятието-майка, използвайки обменен курс EUR/GBP. Използването от предприятието-майка на метода на консолидация „стъпка по стъпка“ в предходни периоди не изисква, нито изключва то да определи сумата на РПЧВ, която трябва да се прекласифицира, когато се освободи от Дъщерно предприятие В, като сумата, която то би било признало, ако винаги е използвало директния метод, в зависимост от своята счетоводна политика.

VIII.V. Хеджиране на повече от една чуждестранна дейност (параграфи 11, 13 и 15)

НП9. Следните примери илюстрират, че в консолидираните финансови отчети на предприятието-майка рискът, който може да се хеджира, винаги е рискът между неговата функционална валута (евро) и функционалните валути на дъщерни предприятия Б и В. Без значение как са определени хеджовете, максималните суми, които могат да представляват ефективни хеджове, които се включват в резерва от преизчисляване на чуждестранна валута в консолидираните финансови отчети на предприятието-майка, когато и двете чуждестранни дейности са хеджирани, са 300 млн. US$ за риска EUR/USD и 341 млн. £ за риска EUR/GBP. Други промени в стойността, дължащи се на промени в обменните курсове, се включват в консолидираната печалба или загуба на предприятието-майка. Разбира се, възможно е предприятието-майка да определи 300 млн. US$ само за промени в обменния курс при спот сделки USD/GBP или 500 млн. £ само за промени в обменния курс при спот сделки GBP/EUR.

VIII.V.I. Предприятието-майка държи и USD, и GBP хеджиращи инструменти

НП10. Предприятието-майка може да желае да хеджира валутния риск по отношение на своята нетна инвестиция в Дъщерно дружество Б, както и този по отношение на Дъщерно дружество В. Да приемем, че предприятието-майка държи подходящи хеджиращи инструменти, деноминирани в щатски долари и британски лири, които може да определи като хеджове на своите нетни инвестиции в Дъщерно предприятие Б и Дъщерно предприятие В. Определенията, които предприятието-майка може да направи в своите консолидирани финансови отчети включват, но не се ограничават до, следното:

а) Хеджиращ инструмент на стойност 300 млн. US$, определен като хедж на нетната инвестиция от 300 млн. US$ в Дъщерно предприятие В, като рискът е валутната спот експозиция (EUR/USD) между предприятието-майка и Дъщерно дружество В и хеджиращ инструмент до 341 млн. £, определен като хедж на нетната инвестиция от 341 млн. £ в Дъщерно предприятие Б, като рискът е валутната спот експозиция (EUR/GBP) между предприятието-майка и Дъщерно дружество Б.

б) Хеджиращ инструмент на стойност 300 млн. US$, определен като хедж на нетната инвестиция от 300 млн. US$ в Дъщерно предприятие В, като рискът е валутната спот експозиция (GBP/USD) между Дъщерно предприятие Б и Дъщерно предприятие В и хеджиращ инструмент до 500 млн. £, определен като хедж на нетната инвестиция от 500 млн. £ в Дъщерно предприятие Б, като рискът е валутната спот експозиция (EUR/GBP) между предприятието-майка и Дъщерно дружество Б.

НП11. Рискът на EUR/USD от нетната инвестиция на предприятието-майка в Дъщерно предприятие В е различен риск от този на EUR/GBP от нетната инвестиция на предприятието-майка в Дъщерно предприятие Б. В случая, описан в параграф НП10 a) обаче, чрез определянето на хеджиращия инструмент в USD, който държи, предприятието-майка изцяло е хеджирало риска на EUR/USD от нетната си инвестиция в Дъщерно предприятие В. Ако предприятието-майка е определило също инструмент в GBP, който държи, като хедж на своята нетна инвестиция от 500 млн. £ в Дъщерно предприятие Б, 159 млн. £ от тази нетна инвестиция, представляващи GBP еквивалент на неговата USD нетна инвестиция в Дъщерно предприятие В, ще бъдат хеджирани два пъти за риска на GBP/EUR в консолидираните финансови отчети на предприятието-майка.

НП12. В случая, описан в параграф НП10 б), ако предприятието-майка определи хеджирания риск като валутната експозиция при спот курс (GBP/USD) между Дъщерно предприятие Б и Дъщерно предприятие В, само частта GBP/USD от промяната в стойността на неговия хеджиращ инструмент от 300 млн. US$ се включва в резерва от преизчисление на чуждестранна валута на предприятието-майка към Дъщерно предприятие В. Останалата част от промяната (еквивалента на GBP/EUR промяната в 159 млн. £) се включва в консолидираната печалба или загуба на предприятието-майка, както в параграф НП5. Тъй като определянето на риска на USD/GBP между дъщерни предприятие Б и В не се включва в риска на GBP/EUR, предприятието-майка може също да определи до 500 млн. £ от своята нетна инвестиция в Дъщерно предприятие Б, като рискът е валутната спот експозиция (GBP/EUR) между предприятието-майка и Дъщерно предприятие Б.

VIII.V.II. Дъщерно предприятие Б държи хеджиращ инструмент в USD

НП13. Да приемем, че Дъщерно предприятие Б държи външен дълг от 300 млн. US$, постъпленията от който са прехвърлени на предприятието-майка чрез междуфирмен заем, деноминиран в британски лири. Тъй като и активите, и пасивите му са се увеличили с 159 млн. £, нетните активи на Дъщерно предприятие Б остават непроменени. Дъщерно предприятие Б би могло да определи външния дълг като хедж на риска на GBP/USD на своята нетна инвестиция в Дъщерно предприятие В в своите консолидирани финансови отчети. Предприятието-майка би могло да поддържа определянето от Дъщерно предприятие Б на този хеджиращ инструмент като хедж на неговата нетна инвестиция от 300 млн. US$ в Дъщерно предприятие В за риска GBP/USD (вж. параграф 13) и предприятието-майка би могло да определи хеджиращия инструмент в GBP, който то държи, като хедж на цялата нетна инвестиция от 500 млн. £ в Дъщерно предприятие Б. Първият хедж, определен от Дъщерно предприятие Б, ще бъде оценен чрез препратка към функционалната валута на Дъщерно предприятие Б (британски лири), а вторият хедж, определен от предприятието-майка, ще бъде оценен чрез препратка към функционалната валута на предприятието-майка (евро). В този случай само рискът на GBP/USD от нетната инвестиция на предприятието-майка в Дъщерно предприятие В е бил хеджиран в консолидираните финансови отчети на предприятието-майка чрез хеджиращия инструмент в USD, а не целият риск на EUR/USD. Следователно целият риск на EUR/GBP от нетната инвестиция от 500 млн. £ на предприятието-майка в Дъщерно предприятие Б може да бъде хеджиран в консолидираните финансови отчети на предприятието-майка.

НП14. Следва обаче да се вземе предвид също и отчитането на заема на предприятието-майка от 159 млн. £, дължим на Дъщерно предприятие Б. Ако дължимият от предприятието-майка заем не се счита за част от неговата нетна инвестиция в Дъщерно предприятие Б, тъй като не отговаря на условията на МСС 21, параграф 15, разликата от обменни курсове GBP/EUR, възникваща от преизчисляването му, следва да се включи в консолидираната печалба или загуба на предприятието-майка. Ако заемът от 159 млн. £, дължим от предприятието-майка на Дъщерно предприятие Б, се счита за част от нетната инвестиция на предприятието-майка, тази нетна инвестиция ще бъде само 341 млн. £ и сумата, която предприятието-майка би могло да определи като хеджирана позиция за риска на GBP/EUR, ще се намали съответно от 500 млн. £ на 341 млн. £.

НП15. Ако предприятието-майка сторнира хеджиращото взаимоотношение, определено от Дъщерно предприятие Б, предприятието-майка би могло да определи външния заем от 300 млн. US$, държан от Дъщерно предприятие Б като хедж на неговата нетна инвестиция от 300 млн. US$ в Дъщерно предприятие В за риска на EUR/USD и да определи хеджиращия инструмент в GBP, който то самото държи, като хедж само до 341 млн. £ от нетната инвестиция в Дъщерно предприятие Б. В този случай ефективността и на двата хеджа се изчислява чрез препратка към функционалната валута на предприятието-майка (евро). Следователно и USD/GBP промяната в стойността на външния заем, държан от Дъщерно предприятие Б, и GBP/EUR промяната в стойността на дължимия от предприятието-майка заем на Дъщерно предприятие Б (равняваща се на USD/EUR общо)се включва в резерва от преизчисляване на чуждестранна валута в консолидираните финансови отчети на предприятието-майка. Тъй като предприятието-майка вече изцяло е хеджирало риска на EUR/USD от своята нетна инвестиция в Дъщерно предприятие В, то може да хеджира само до 341 млн. £ за риска на EUR/GBP на своята нетна инвестиция в Дъщерно предприятие Б.

IX. ПРЕПРАТКИ

[1] Такъв ще бъде случаят при консолидирани финансови отчети, финансови отчети, в които инвестициите като асоциирани предприятия или съвместни предприятия се отчитат по метода на собствения капитал, и финансови отчети, които включват клон или съвместно контролирана дейност според определението в МСФО 11 Съвместни предприятия.